En bref, ce que vous allez découvrir aujourd’hui

Les ETF (Exchange Traded Fund = Fonds négocié en Bourse), aussi appelés « trackers », sont des fonds de placement, certifiés et contrôlés par les instances nationales de marché, qui vous permettent de diversifier vos placements de manière efficace.

Les fonds ETF coûtent en moyenne près de 5x moins cher que les fonds de placement classiques proposés par les banques.

Et pourtant, malgré leur coût largement inférieur, les ETF performent souvent mieux que les fonds classiques.

En réduisant très fortement les coûts d’investissement sans réduire le rendement attendu, les ETF constituent une véritable révolution dans le monde des placements.

Près de 1.800 ETF sont cotés sur les Bourses européennes et ont une valeur de marché de près de 1.000 milliards d’Euros.

Ils offrent un très large choix d’investissement: actions, obligations, matières premières, investissement global, régional ou sectoriel.

Pour commencer du bon pied avec les ETF, vous pouvez télécharger mon Ebook gratuit spécial ETF.

Pourquoi acheter des ETF ?

Car les ETF sont un moyen simple et peu coûteux d’investir et de diversifier ses placements.

Vous est-il déjà arrivé de vous demander dans quelle(s) action(s) vous devriez investir ?

Sans vouloir répondre à votre place, la réponse me parait évidente : bien sûr que oui !

Et c’est d’ailleurs ce que les médias financiers (Les Echos, BFM, l’Echo, Investir.ch, etc.) et les courtiers (votre banque, Fortuneo, Boursedirect, BinckBank, etc.) veulent que vous fassiez.

Ils veulent que vous ayez la bougeotte.

Ils veulent que vous ayez envie d’acheter et de vendre.

Parce qu’à chaque fois que vous faites une transaction d’achat ou de vente, une chose est sûre : le courtier gagne de l’argent pour avoir passé vos ordres.

Eh bien, plutôt que de vous demander de quelle société vous devez acheter des actions, demandez-vous plutôt sur quel continent ou sur quel secteur de l’économie vous souhaitez investir.

C’est déjà une question beaucoup plus large, qui invite nettement moins au « gambling » et plus à l’investissement stable et diversifié.

Et c’est ce que les ETF vont vous permettre de faire.

Les ETF vous sortent du niveau des actions individuelles et vous permettent d’acheter des paniers d’actions diversifiés à très faible coût.

Un ETF ou Exchange Traded Fund, qu’est-ce que c’est ?

Un ETF, aussi appelé « tracker », est un fonds de placement négocié en Bourse, ce qui permet de l’acheter et de le vendre tout au long de la séance boursière.

L’ETF a pour objectif de répliquer le plus fidèlement possible l’évolution d’un indice boursier prédéfini.

Ce sont des fonds de placement négociés en Bourse, émis par des sociétés de gestion agréées.

Ils sont cotés en continu.

Cela veut dire que vous pouvez acheter ou vendre des ETF à n’importe quel moment de la séance boursière, comme vous le feriez pour des actions.

Un ETF est comme tous les fonds de placements, il met en commun des ressources à investir, au nom et pour compte d’investisseurs.

Mais l’ETF va parvenir à coûter près de 5x moins cher que les fonds dits « classiques » comme les sicav ou les FCP (source: AMF France).

Mais comment est-ce possible ?

La raison principale est que l’ETF va gérer les actifs du fonds de manière passive alors que le fonds de placement classique gère les actifs de façon active.

Gestion passive: c’est le fait de simplement suivre et copier un indice boursier.

Gestion active: c’est le fait d’être actif pour essayer de battre un indice boursier c’est-à-dire de réaliser un rendement supérieur au rendement de cet indice.

Un ETF va donc déployer beaucoup moins de moyens et d’énergie humaine (et donc de rémunérations) pour investir l’argent qui lui est confié.

Nous allons voir en détail comment cela fonctionne.

ETF, un mot barbare pour désigner un produit complexe ?

Absolument pas.

En réalité, c’est plutôt l’inverse, c’est un produit très simple.

En schématisant, un ETF n’est rien d’autre qu’une société vide dans laquelle on a mis de l’argent.

Ensuite, on a utilisé cet argent pour acheter des actifs financiers.

Enfin, on a vendu toutes les parts de cette société à des investisseurs : ce sont les parts de l’ETF.

La gestion et l’administration de l’ETF sont exécutées par l’émetteur de l’ETF dont les actes de gestion sont contrôlés par des institutions étatiques comme la FSMA en Belgique, l’AMF en France ou la Finma en Suisse.

Ce sont ces mêmes institutions qui contrôlent les secteurs bancaire et des assurances.

En tant que fonds, les ETF sont donc contrôlés et répondent aux règles de sécurité des placements collectifs : la garantie des titres, la diversification des fonds, la présence d’un dépositaire séparé du gérant permettant de protéger vos actifs en cas de faillite de la société de gestion, etc.

Le marché des ETF est très forte croissance

Je suis convaincu que le terme ETF est amené à se « démocratiser » tant les vertus de cet actif sont grandes.

C’est d’ailleurs déjà la tendance et ce que montrent clairement les statistiques.

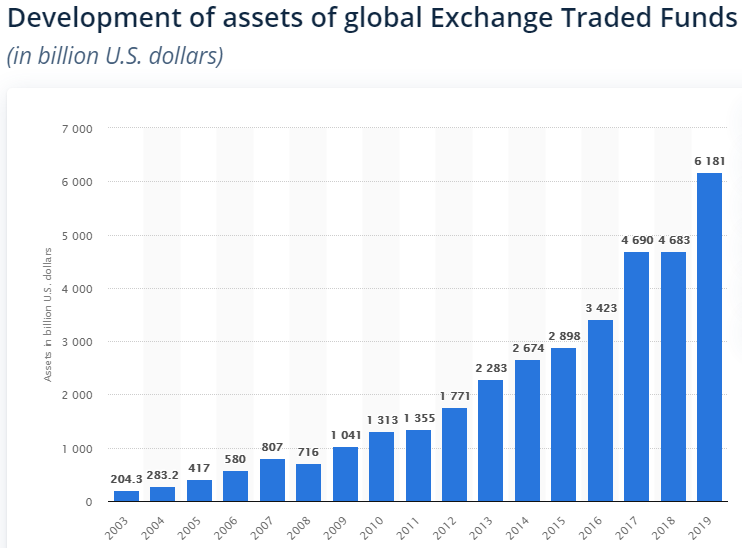

Les montants investis dans les ETF sont en hausse constante et soutenue :

Voilà pour la tendance.

Pour le chiffre actuel exact, voyez cet un article du Financial Times de septembre 2020.

Le marché mondial des ETF vient d’atteindre la barre des 7.000 milliards de dollars.

Il s’agit donc déjà d’un marché énorme qui existe depuis plus de 20 ans.

Styles de gestion

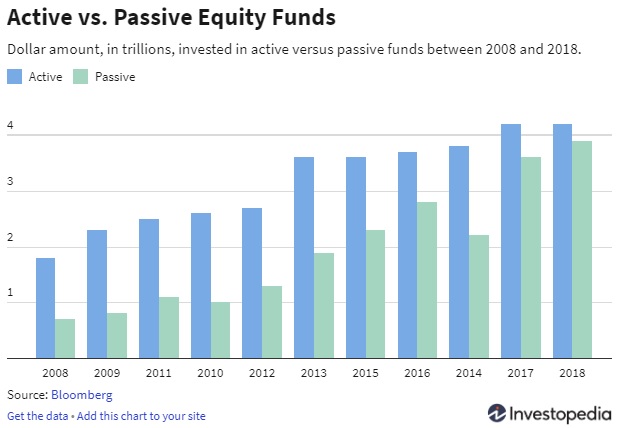

Il existe deux grandes familles de fonds de placements : les fonds de gestion active (fonds classiques généralement proposés par les banques) et les fonds de gestion passive (les ETF).

Comme vous pouvez le voir, les montants investis dans les fonds de placements gérés de manière passive (les ETF) ont rattrapé les fonds actifs (ils les ont même dépassés à ce jour).

La raison est simple: ils offrent un rendement égal, voire supérieur, et coûtent près de 5x moins cher.

Alors, pourquoi s’en priver ?

Je rappelle que les fonds de gestion active performent en moyenne moins bien que les fonds passifs.

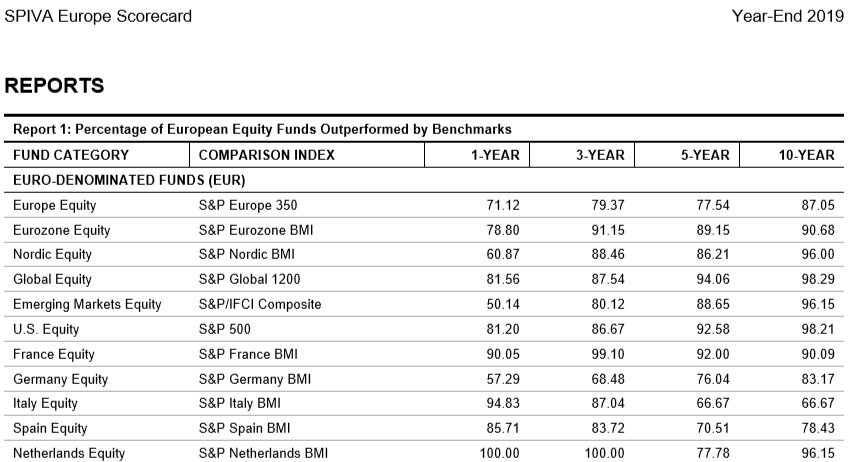

Voyez ci-dessous une étude de Standard & Poor’s sur le pourcentage de fonds de placements actifs établis en Europe qui n’arrivent pas à faire mieux que l’indice qu’ils essaient de battre sur 1 an, 3 ans, 5 ans et 10 ans.

Outperformed by benchmarks = qui ont été battus par leur benchmark

Pourquoi payer près de 5x plus cher pour acheter des parts de fonds qui, à 10 ans, dans 90% des cas, sous-performent leur indice de référence, et donc sous-performent le résultat que vous auriez eu en achetant un ETF qui se limite à copier cet indice ?

Ces résultats sont cruels pour les gestionnaires de fonds actifs.

Mais ils sont confirmés par de nombreuses études de sources on ne peut plus fiables :

- cette étude de Standard & Poor’s ci-dessus,

- les études annuelles de Morningstar « Active/Passive barometer » sur le sujet,

- ainsi que l’ESMA qui est l’autorité de contrôle des marchés financiers en Europe (« Active funds have higher costs than passive while net performance, for active, is lower »),

Pour ne citer qu’eux…

Et même le légendaire Warren Buffett vous recommande d’utiliser les ETF.

D’ailleurs, peu de gens le savent, mais cela fait 20 ans que Warren Buffett ne fait pas mieux qu’un simple ETF S&P500 détenu passivement…

Comment acheter des ETF ?

Vous pouvez acheter des ETF par l’intermédiaire de n’importe quel courtier en ligne.

Les frais de transaction (achat/vente) sont les mêmes que ceux applicables aux transactions sur actions.

Les ETF sont des fonds cotés en Bourse qui s’échangent principalement sur les Bourses de Francfort, Zurich, Londres, Milan et Paris.

Les bons courtiers en ligne vous donnent accès à ces Bourses à des niveaux de frais très raisonnables (réduire les frais que vous payez est crucial pour « défendre » le rendement que vous allez obtenir de vos placements).

Quelle est la gamme d’ETF disponibles pour investir ?

Comme mis en avant dans l’article sur la gestion des risques, la diversification de vos placements est capitale.

Et les ETF vous aident à atteindre une bonne diversification.

Vous pouvez acheter des ETF qui couvrent de vastes zones géographiques (Monde, Etats-Unis, Europe, Asie, Amérique Latine, etc.).

Mais également des ETF nationaux (France, Italie, Chine, Canada, Pologne, Inde, Brésil, Turquie, Malaisie, etc.).

Si vous souhaitez diversifier spécifiquement en termes de secteur, vous pouvez acheter des ETF sur le secteur financier, sur le secteur du luxe, sur le secteur automobile, sur le secteur de la robotique, de l’immobilier, etc.

Et bien sûr une large gamme d’ETF qui vous permettent d’investir en prenant en compte des critères éthiques et environnementaux (ESG).

Le choix est très vaste.

1.768 ETF sont cotés sur les Bourses européennes (mars 2020).

Si vous ne trouvez pas chaussure à votre pied dans un tel étal… c’est que vous avez un problème de pied ! 🙂

Fonctionnement des ETF : ils répliquent des indices

Des indices, vous en connaissez sûrement déjà quelques-uns : Cac40, Bel20, SMI, Dax30, Dow Jones, Nasdaq, EuroStoxx 50, etc.

Ils sont des représentations de la valeur et de l’évolution d’un groupe d’actions.

Par exemple, l’indice Dax est la représentation de la valeur des 30 plus grandes sociétés cotées allemandes.

Ces indices sont créés et gérés par quelques sociétés qui se partagent le « marché » des indices boursiers:

Ces sociétés ont créé au fil des années des indices de toutes sortes : indices mondiaux, indices régionaux, indices sectoriels.

Mais quel rapport avec les ETF ?

Eh bien, chaque ETF décide dans ses statuts d’un indice qui lui est lié et qu’il va copier.

Cet indice de référence est appelé un « benchmark ».

L’ETF n’a pas d’autre objectif que de copier son benchmark.

C’est en cela qu’il est passif.

Peu importe l’opinion du gestionnaire de l’ETF sur telle ou telle société qui fait partie de l’indice, il ne peut pas augmenter la part d’une action au détriment d’une autre.

Il doit en tout temps respecter scrupuleusement le poids de chaque action dans l’indice.

Par conséquent, si vous achetez un ETF Cac40, vous savez que vous achetez les 40 actions de l’indice français dans les proportions exactes que l’indice a prévu.

Exemple d’achat d’un fonds ETF

Imaginons que vous désirez investir sur de grandes sociétés européennes.

Vous avez trois possibilités :

- les acheter « manuellement » une à une et multiplier les frais et le temps nécessaire à l’exécution,

2. acheter un fonds « Europe » de votre banque qui vous coûtera bonbon, quelque part entre 1,50% et 1,90% par an,

3. chercher un ETF qui suit, qui copie, qui a pour benchmark, un indice d’actions européennes et qui vous coutera entre 0,05% et 0,40% par an.

C’est vous qui voyez 😉

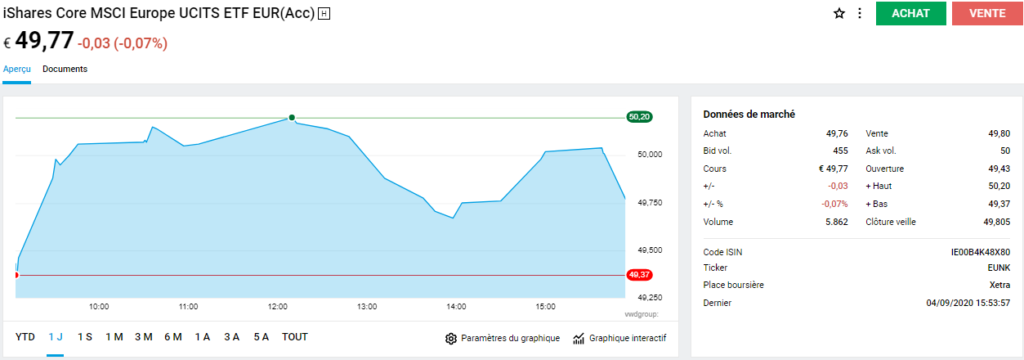

1. Trouvez un ETF adapté

A titre d’exemple, en visitant le site de Blackrock (premier émetteur mondial d’ETF), j’ai vu un ETF dénommé « iShares Core MSCI Europe ».

Sur base de son nom, cela pourrait faire l’affaire.

Mais il faut absolument vérifier ses caractéristiques.

Pour ce faire, entrez sur la page du site Blackrock dédié à cet ETF.

Vous verrez qu’il a pour benchmark l’indice MSCI Europe Index.

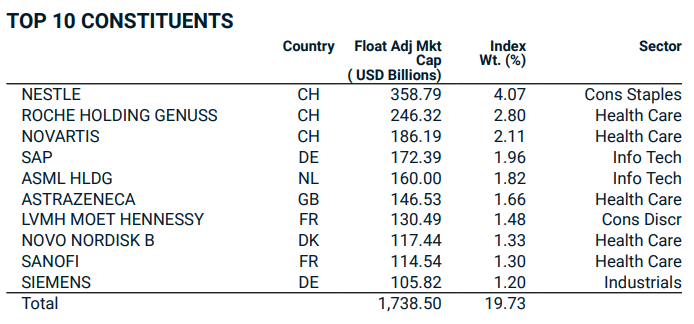

Les 10 premières positions détenues par l’ETF sont les suivantes:

Cet ETF coûte 0,12% par an de frais de gestion ce qui est extrêmement faible.

2. Le benchmark doit contenir les actions que vous souhaitez

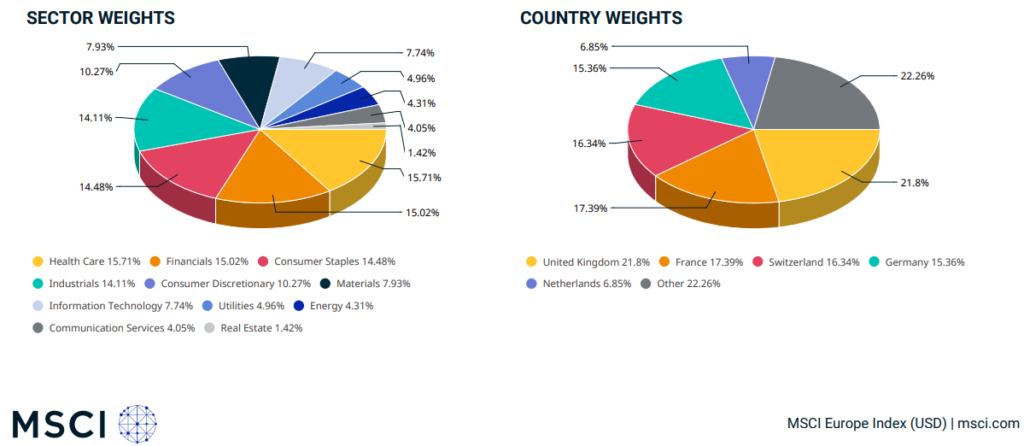

Mais allons voir un peu plus en détail de quoi est composé cet indice MSCI Europe (qui est le benchmark de l’ETF Ishares Core MSCI Europe qui nous intéresse).

Sur le site de MSCI, vous voyez que l’indice MSCI Europe Index est composé de 435 actions.

Les 10 principales actions de l’indice représentent 19,73% de la valeur de l’indice et sont de très grandes sociétés européennes.

Le top 10 des positions de l’indice correspond exactement au top 10 des positions de l’ETF de Blackrock.

On a donc confirmation que l’ETF copie effectivement cet indice.

Par ailleurs, vous voyez sur les graphiques ci-dessous que l’indice vous donne une belle diversification.

Tant en termes de secteurs d’activité des entreprises qui font partie de l’indice qu’en termes de présences géographiques.

Vous savez donc que si vous achetez un ETF qui suit cet indice, vous serez exposé à ces sociétés-là, dans ces proportions-là.

3. Passez à l’achat de l’ETF

Avec le « Ishares Core MSCI Europe », vous avez donc bien trouvé un ETF qui suit exactement l’indice MSCI Europe.

Et cet indice correspond à ce que vous recherchez : investir dans un portefeuille diversifié de grandes sociétés européennes.

Il vous suffit maintenant d’aller sur le site de votre courtier en ligne, de rechercher l’ETF en question et de passer à l’achat.

Et le tour est joué.

En un seul clic, vous avez acheté un portefeuille de 435 actions de grande capitalisation européennes.

Et celui-ci vous coûtera seulement 0,12% par an.

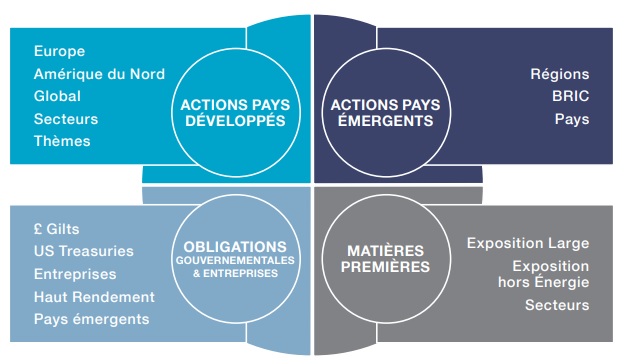

Les ETF : la boite à outils pour créer votre portefeuille de placements

Disons-le clairement: vous pouvez constituer un portefeuille diversifié et équilibré intégralement avec des ETF.

Vous aurez des actions, des obligations, une exposition en devises si vous en voulez une, des expositions sectorielles si vous le souhaitez, des expositions régionales si vous le souhaitez, etc.

Le marché des ETF vous propose de choisir entre des ETF :

- très diversifiés et globaux comme des ETF monde,

- régionaux, ciblés sur l’Amérique du Nord, l’Europe, les pays Emergents,

- nationaux, ciblés sur la France, les Etats-Unis, le Japon, la Suisse, la Grèce, l’Inde, la Chine, etc.

- sectoriels, sur le secteur automobile européen, sur le secteur de la robotique, de l’immobilier, des nouvelles technologies, etc.

- sur les obligations d’Etat, de sociétés à forte solvabilité, à haut rendement, etc.

De plus, ils ont pour particularité, contrairement aux autres fonds, d’être cotés en continu.

Cela signifie que les ETF peuvent être achetés ou vendus tout au long de la journée de cotation.

Y a-t-il un risque de faillite d’un ETF ?

Pour qu’une faillite ait lieu, il faut que la société fasse défaut sur une obligation de paiement.

Un ETF n’a pas dettes et ne peut pas en contracter.

Par conséquent, les seules charges sur lesquelles un ETF pourrait faire défaut sont les frais de transactions et la rémunération du gérant de l’ETF.

Or, le gérant de l’ETF a le droit de prélever de l’argent au sein des actifs du fonds pour couvrir ces frais.

Il est donc impossible qu’il manque à ses obligations.

De plus, la réglementation impose aux ETF d’utiliser un dépositaire.

Un dépositaire est une société auprès de laquelle les titres appartenant à l’ETF sont déposés.

Ce dépositaire est une société distincte de celle du gérant ce qui permet de protéger les actifs de l’ETF en cas de faillite du gérant.

En conclusion : l’émetteur et gérant de l’ETF peut faire faillite, oui.

Mais les actifs de l’ETF sont à l’abri.

Pas d’inquiétude à avoir donc.

Mot de la fin

Les ETF vont révolutionner la manière dont les particuliers investissent.

Le gain en termes de réduction de coût est tellement important qu’il ne peut en être autrement.

A ce jour, malheureusement, il n’est pas toujours évident d’avoir une vue claire sur l’offre totale d’ETF disponible.

Heureusement quelques rares mais excellents outils internet existent.

Il suffit de connaitre une petite poignée de sites web pour faire son choix parmi la gamme complète d’ETF cotés en Europe.

Je peux vous aider directement et efficacement via ma formation Bourse et ETF complète, l’une des meilleure du marché, ou mon service de coaching Bourse individuel.

Je vous accompagnerai dans la constitution de votre portefeuille de titres et dans le choix du courtier en ligne pour passer vos ordres, le choix des types d’actifs dans lesquels investir et dans quelles proportions, comment trouver les fonds ETF adaptés à vos objectifs, comment anticiper et gérer les aspects émotionnels liés aux placements, et bien d’autres choses encore.

Article très complet … en conclusion un ETF World ferait mon affaire pour placer 100 ou 200 € par mois pendant 15 à 20 ans. Ma question : Quel ETF World, quel courtier en ligne

Merci de votre commentaire. Je compte faire un article sur le sujet. Je pense que c'est bien mais c'est un raccourci. Premièrement les ETF World copient l'indice MSCI World qui est composé à près de 70% d'actions américaines cotées en dollars. Avez-vous vraiment envie d'exposer 70% de votre épargne au dollar si vos dépenses et vos projets de vie sont en euros ? Ensuite, 70% sur les USA, ça manque de diversification géographique à mon sens. Par ailleurs, je vous invite à voir vos placements comme un portefeuille qui peut inclure aussi des obligations, de l'or, des devises variées (et pas concentrées comme ce serait le cas ici). Etant donné que vous comparez des ETF sur un même indice, la comparaison que vous devez faire se limite essentiellement à choisir selon le TER de l'ETF, sa taille, son type de réplication et sa qualité de réplication. Concernant le courtier, beaucoup sont bons mais choisissez sur base des coûts par transaction. Certains courtiers, DEGIRO notamment, proposent une gamme d'ETF sans frais de transaction (mais 1 Euro de frais de traitement). Ce genre d'offres peut être intéressante pour vous et favorisera votre capacité à mieux diversifier sans frais de transaction additionnels.

Bonjour Christophe,

Je viens de découvrir votre site via le site français "Avenue des Investisseurs". Bravo et merci pour vos infos, promouvoir les ETF me paraît une des meilleures choses à faire pour tout épargnant soucieux d'augmenter son propre capital, et non celui de la banque ou de l'assureur.

Tous les livres que je lis où des autodidactes expliquent comment ils ont arrivés à l'indépendance financière convergent vers les ETF (gestion indicielle: ni stock picking, ni market timing). Il en est de même pour les publications académiques.

Merci David. Effectivement, tout converge vers les ETF. Et comme vous le dites, il faut également allier ces ETF à un mode de gestion passif (pas de market timing). C'est impératif et parfois difficile à faire quand les marchés sont mouvementés. Raison pour laquelle je préconise d'inclure d'autres actifs que des actions dans son portefeuille. EducationFinance va continuer à se développer, n'hésitez pas à y jeter un coup d'oeil régulièrement 😉

Ou encore mieux, vous inscrire à la newsletter !

Bonjour, et merci beaucoup pour votre site et le temps que vous passez a nous répondre.

J’ai opté pour une stratégie passive et à long terme 15-20 ans avec les ETF. Néanmoins j’hésite au niveau de ma stratégie.

Je serais bien parti sur une stratégie ETF world afin d’être diversifié mais je me pose une question. Les USA surperforment et ont toujours surperformées.

Les économies sont tellement corrélés entre elles que si les USA dévissent les autres aussi et peut être en pire.

Je me demande donc si une stratégie ETF SP500 seulement ne serait-elle pas meilleure qu’un ETF world et pas forcément plus risqué au vu de la corrélation des bourses ?

Bonjour François,

Votre question est intéressante.

Pour moi l'ETF World est inapproprié comme seul actif dans un portefeuille actions. Le S&P 500 également.

Vous dites que les Etats-Unis ont toujours surperformé mais ce ne sont pas les statistiques que j'ai en ma possession. Les USA surperforment depuis 10 ans, oui, mais sur une plus longue analyse, je ne pense pas que cela soit vrai.

De plus, les indices que vous citez sont TRES exposés au dollar US ET à l'économie US. Je pense qu'on a un biais vers les USA car tant leurs indices actions que le dollar sont en hausse depuis plusieurs années. L'être humain a tendance a extrapoler ce qu'il vient de vivre et à penser que cela va continuer indéfiniment.

Je comprends votre remarque sur la corrélation des marchés. Elle est valide "toutes choses restant égales par ailleurs". Mais elle vous expose à des cas plus rares mais violents comme ce que le marché action japonais a connu depuis 1990 par exemple.

Par ailleurs, je vous invite à découvrir l'existence d'un tracker sur l'indice S&P 500 equal weight càd que chaque action de l'indice reçoit le même poids, ce qui équilibre l'indice notamment d'un point de vue sectoriel et vous diversifie mieux : https://etf.dws.com/FRA/FRA/ETF/IE00BLNMYC90/-/S-P-500-Equal-Weight-UCITS-ETF

Bonjour

Je souhaite investir dans les ETF et votre site et vos vidéo YouTube me donne des bonne base et je vous remercie. Au plaisir d échanger.

M .Ouziel

Merci à vous. Mon contenu est à consommer sans modération 🙂