En synthèse, ce que vous allez découvrir aujourd’hui

Le rendement attendu sur un placements en actions évolue à travers le temps.

Ainsi, en raison du récent pic d’inflation en 2022 et de la légère baisse des marchés (qui implique une baisse des ratios de valorisation), les attentes de rendement ont sensiblement augmenté !

Dans cet article, vous allez découvrir les niveaux de rendements attendus mis à jour (févr. 2023) mais aussi, et peut-être même surtout, vous allez mieux comprendre le lien entre inflation, taux d’intérêts et rendements attendus sur les actions.

Le rendement attendu d’un investissement à long terme en actions de pays développés est désormais situé autour de 8%-8,5% (contre 5% attendu fin 2021).

La rémunération pour le risque pris est donc conséquente.

L’objectif de cet article n’est pas de prédire l’avenir. Personne ne le peut ! Nous allons simplement nous appuyer sur les rendements historiques mais aussi sur les principes de finance (notamment : chaque risque doit être rémunéré et la valeur d’une action est l’actualisation des résultats futurs de l’entreprise concernée) pour avoir un ordre de grandeur du rendement qu’il est raisonnable d’attendre de vos placements en actions.

Introduction

Le rendement, c’est le nerf de la guerre.

La raison pour laquelle vous investissez et acceptez de prendre du risque.

En l’échange de ce risque, vous attendez une rémunération, une compensation, un rendement.

Celui-ci doit vous satisfaire à deux niveaux :

- en absolu : un rendement positif et en ligne avec vos attentes,

- proportionnellement au risque pris : si vous investissez en actions, vous attendez un rendement supérieur au rendement de vos liquidités déposées sur votre compte bancaire et supérieur au rendement des obligations.

De quel rendement des actions parle-t-on ?

Lorsqu’on parle du rendement des actions, on parle du rendement brut d’un placement dans le marché des actions dans son ensemble (brut = sans tenir compte des frais, taxes et impôts).

Par exemple, pour un investissement en actions européennes, on pourrait considérer que le rendement du marché des actions est représenté par la performance de l’indice EuroStoxx 600.

Pour un investissement mondial, on pourrait considérer que le rendement serait représenté par la performance de l’indice MSCI World et d’un « ETF monde » malgré les limites de celui-ci.

Donc attention, parler du rendement du marché revient à parler du rendement d’un investisseur qui investit passivement et de manière diversifiée sur le marché des actions.

C’est ce que vous obtenez en investissant en trackers (fonds ETF).

Nous pouvons nous appuyer sur la théorie financière et l’histoire pour estimer une fourchette de rendement attendu.

Par contre, il est impossible d’estimer un rendement attendu d’un investisseur actif.

Si ce n’est que celui-ci sera très probablement inférieur au rendement de l’investisseur passif : en moyenne les investisseurs actifs sous-performent les investisseurs passifs de 1,3% à 4,6% par an [1] et investir de manière peu diversifiée augmente vos chances de sous-performer le marché des actions dans son ensemble [2].

En d’autres termes, si vous choisissez de gérer votre portefeuille de placements autrement que de manière passive et diversifiée, votre rendement attendu sera inférieur aux rendements exposés ci-dessous.

Rendement attendu et rendement réalisé

Le rendement attendu est celui que vous allez estimer AVANT d’investir, sur base essentiellement de la durée et du niveau de risque de votre investissement.

Le rendement réalisé est celui que vous allez réellement percevoir et que vous pourrez uniquement constater A LA FIN de l’investissement.

Ce sont donc deux choses différentes.

Personne ne connait l’avenir.

Personne ne peut vous dire avec absolue certitude combien vous allez retirer d’un placement donné.

Quel a été le rendement historique d’un placement en actions ?

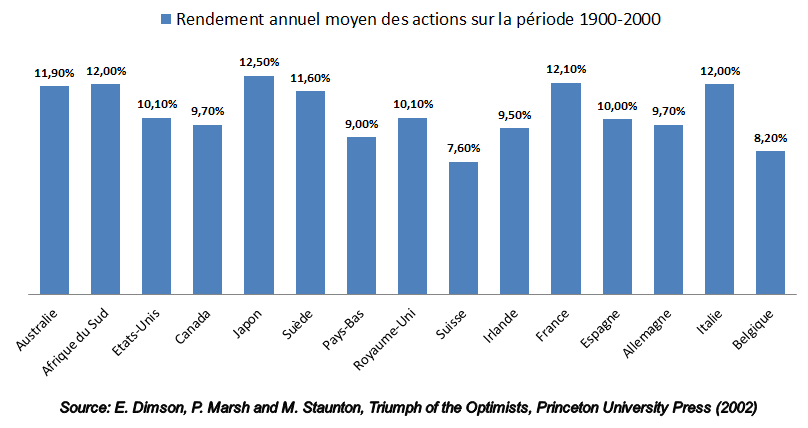

Le rendement réalisé dépend de la période étudiée et du marché sur lequel l’investisseur a été actif.

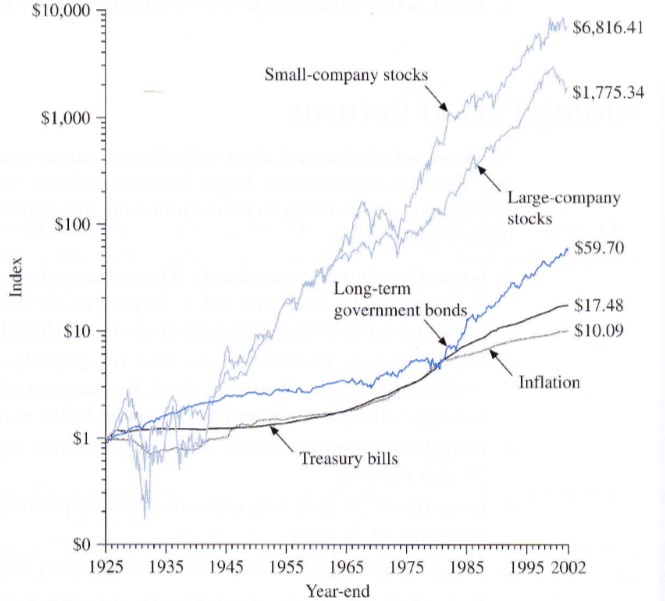

Stocks = actions, government bonds = obligations d’Etat, treasury bill = obligations d’Etat à court-terme (< 1 an).

Ci-dessus, nous voyons l’évolution d’une somme de 1$ investie en 1925 dans différents actifs.

Au niveau mondial, pour un investissement de long terme, les actions ont rapporté près de 10% par an de rendement nominal (nominal = sans tenir compte de l’inflation).

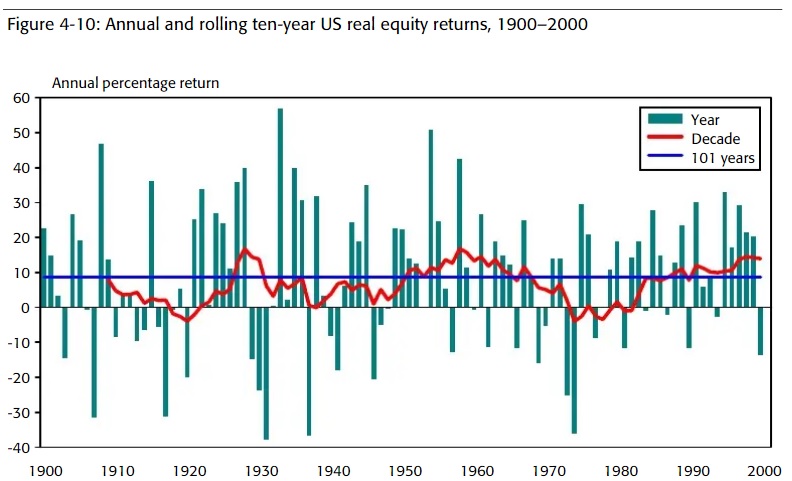

Par ailleurs, il est également utile de s’intéresser à la dispersion de ces rendements historiques.

On voit sur le graphique ci-dessous que le rendement annuel d’un investissement en actions américaines a fortement fluctué d’une année à l’autre (les histogrammes verts).

Le niveau d’incertitude quant au rendement annuel d’un placement en actions est assez élevé.

Vous pouvez être quelque part entre -30% et +50%.

Mais si on se concentre sur le rendement annuel réalisé par blocs de 10 années d’investissement (la ligne rouge), on voit que ce rendement a presque toujours été positif.

C’est la raison pour laquelle on considère qu’un investissement en actions doit se faire avec une optique de moyen à long terme.

Sinon, ce n’est pas un investissement mais plutôt de la spéculation.

Risque et rendement : les inséparables

Au fond, pourquoi est-il normal d’attendre un rendement d’un placement ?

Pour deux raisons :

- Parce qu’en investissant, vous vous privez de vos liquidités et de la possibilité d’en faire autre chose. Le rendement attendu d’un investissement comporte donc une « valeur temps ». Celle-ci sera d’autant plus grande que la durée de votre investissement est longue,

- Parce que vous attendez un rendement en l’échange du risque de perdre tout ou une partie de votre investissement. C’est la « prime de risque ».

Souvenez-vous de l’article sur les taux d’intérêts, il y a une valeur temps et une valeur risque à chaque placement.

Et c’est la somme de ces deux valeurs qui permet d’estimer le rendement attendu de votre placement.

Alors, comment estimer le rendement attendu des actions ?

Par la somme de la valeur temps et de la prime de risque :

Rendement attendu sur les actions = taux sans risque à 10 ans + prime de risque

Quel est le taux sans risque ?

En zone Euro, c’est le taux de rendement obtenu sur un placement sans risque, à savoir une obligation d’Etat Allemand à 10 ans.

En 02/23, ce taux est de 2,40%.

Comment estimer la prime de risque ?

C’est plus subjectif que le taux sans risque.

La prime de risque est une estimation faite par les analystes financiers.

Cette estimation peut varier fortement d’un analyste à l’autre.

Mais on estime, sur base d’observations historiques, que la prime de risque d’un investissement en actions se situe entre 4% à 5,5% par an.

En d’autres mots, un investissement passif et diversifié en actions devrait toujours à long terme rapporter un rendement annuel de 4% à 5,5% supérieur au rendement d’un placement en obligations sans risque à long terme (obligations de l’Etat allemand).

Et ce, quelque soit le niveau du taux sans risques.

Pour un placement en actions, cela nous amène donc aujourd’hui dans une fourchette de rendement attendu comprise entre 6,40% et 7,90% par an !!

Si on me demandait d’estimer le rendement attendu des actions, c’est cette fourchette de rendements que je donnerais.

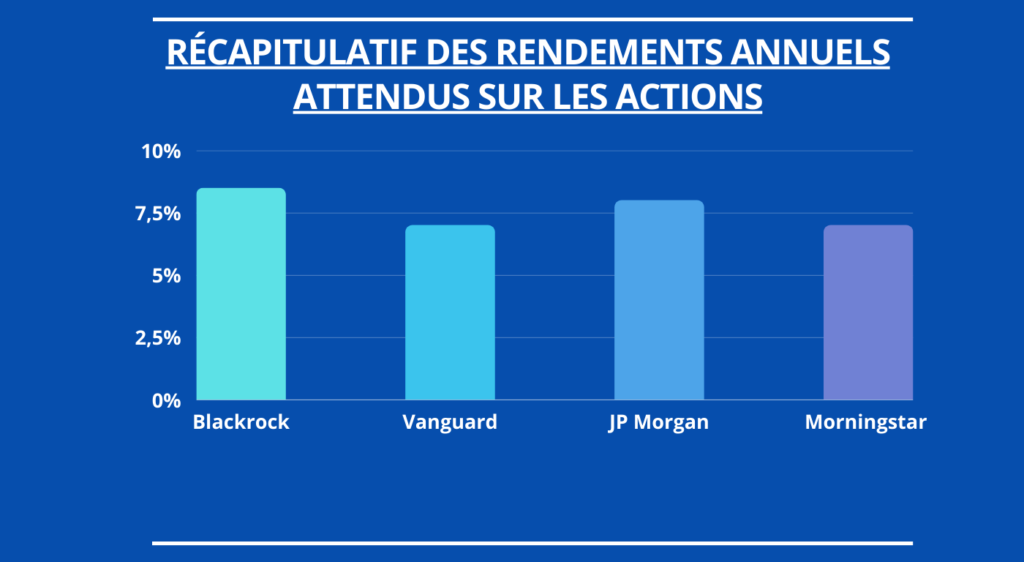

Quel est le rendement attendu par les grands gestionnaires ?

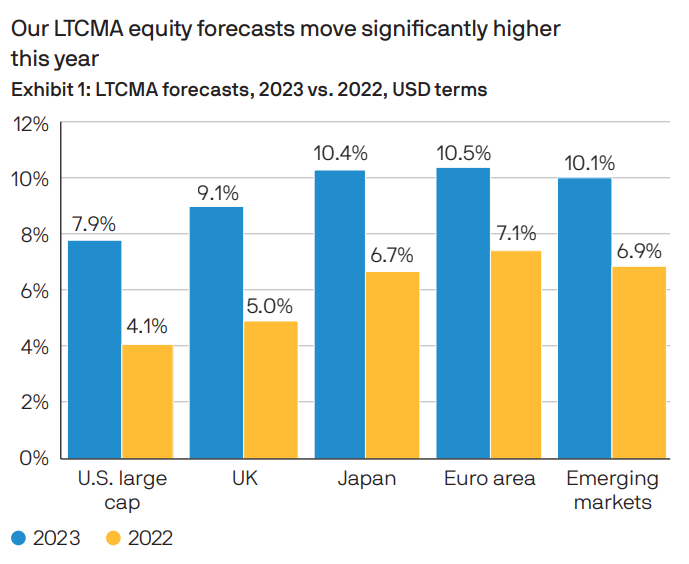

Estimations de Blackrock

Blackrock est une société américaine, leader mondial des fonds ETF. C’est le plus grand gestionnaire d’actifs financiers au monde avec plus de 8.000 milliards de dollars d’actifs sous gestion.

Voici leurs différentes attentes de rendement pour les marchés actions.

Pour un portefeuille composés essentiellement d’actions de pays développés, on arrive à un rendement attendu de l’ordre de 8,5% par an (explication : Blackrock étant une société américaine, ils expriment les rendement attendus en dollar US. Exprimés en euros, le rendement attendu des actions européennes se situe à 8,5% ce qui explique ma moyenne à 8,5%).

Estimations de Vanguard

Vanguard est une société américaine. Deuxième émetteur mondial de fonds ETF ayant plus de 6.000 milliards de dollars d’actifs sous gestion.

Pour un portefeuille composés essentiellement d’actions de pays développés, leurs attentes de rendement s’élèvent à 7,0% par an.

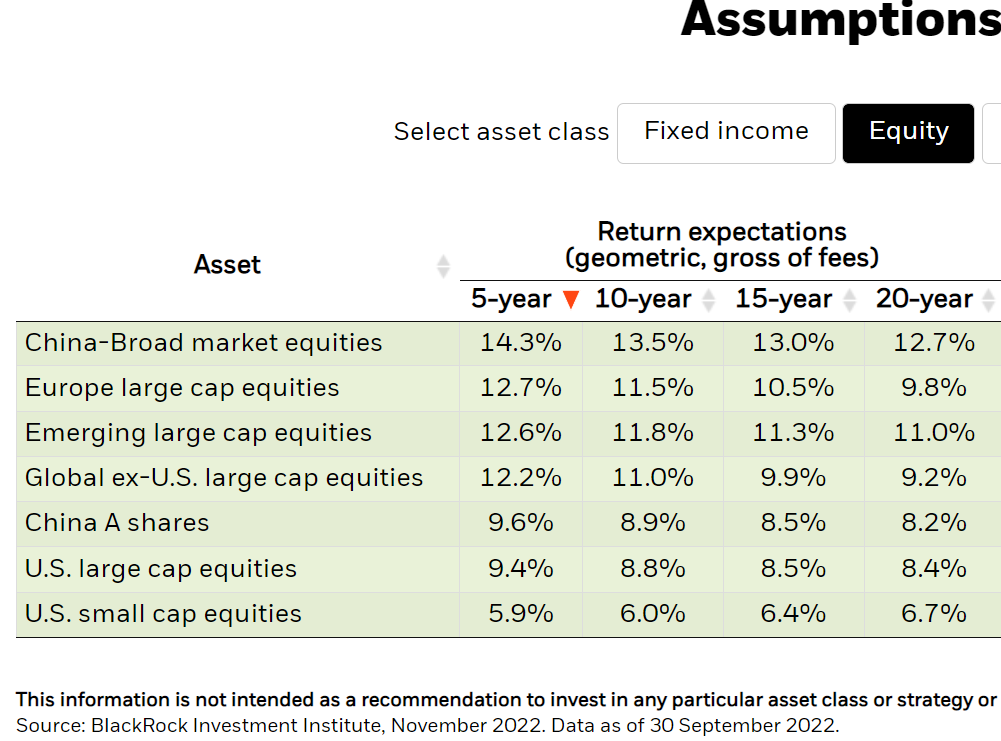

Estimations de JP Morgan

JP Morgan est la plus grande banque des Etats-Unis. Présente dans plus de 100 pays à travers le monde. Elle a plus de 2.800 milliards de dollars d’actifs sous gestion.

Leurs attentes, pour le marché des actions des pays développés s’élèvent à 8,0% et pour les pays émergents, à 10,1%.

Estimations de Morningstar

Morningstar est une société américaine de renommée internationale fournissant des informations financières aux acteurs de marché.

Leurs attentes de rendement à 10 ans sont de 5,7% par an pour les actions US et de 8,2% pour les actions de pays développés au sens large.

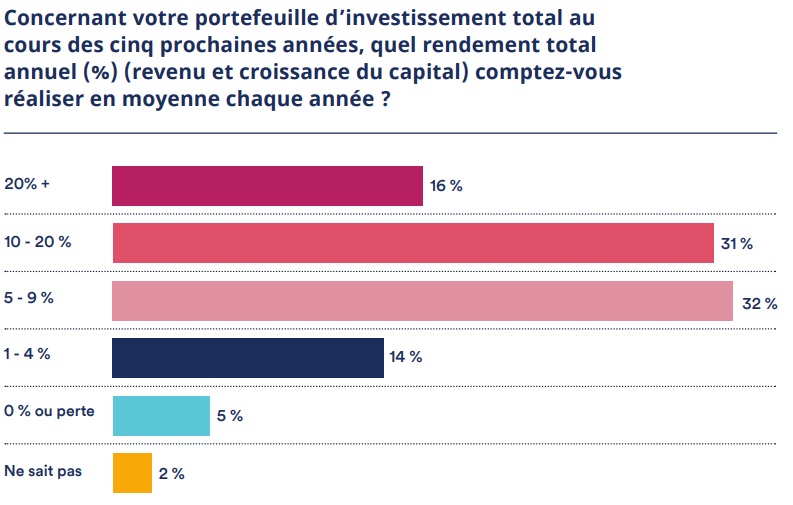

Comparons cela aux attentes de rendement des particuliers

Schroders a publié une enquête réalisée auprès de 25.000 particuliers de 32 pays à travers le monde.

On voit que près de 50% des sondés attendent un rendement de plus de 10% par an.

16% attendent même un rendement d’au moins 20% par an…

Cela est surprenant car ces niveaux de rendements attendus sont supérieurs voire nettement supérieurs aux rendements réalisés par le passé mais aussi, on l’a vu, bien supérieurs aux niveaux de rendement attendus par les professionnels de la finance.

C’est également plutôt inquiétant.

En effet, on sait qu’avoir des attentes irréalistes peut créer des désillusions qui, à leur tour, peuvent amener l’investisseur à se comporter de manière irrationnelle.

Il finit souvent par détruire de la valeur en tentant « un coup » pour quand même obtenir le rendement qu’il avait en tête…

Sauf que tenter un coup vous amènera la plupart du temps l’effet inverse.

Tableau récapitulatif des rendements attendus

Mot de la fin

Estimer le rendement attendu des actions permet d’avoir en tête un ordre de grandeur réaliste pour le rendement de son portefeuille.

C’est important d’un point de vue psychologique.

Cela permet d’éviter de créer un ascenseur émotionnel avec des attentes trop élevées.

Des attentes trop élevées vont vous rendre impatient et augmenter votre propension à agir (ce qui est contre-productif).

Cela va également diminuer votre résilience en marchés baissiers.

Avoir des attentes de rendement réalistes vous aide donc à mieux tenir vos investissements sur le long terme.

Merci pour ce tour d' horizon, Christophe.

J'ai une remarque: on constate que les actions type ISR (investissement socialement responsables) ont vraiment le vent en poupe ces temps-ci: pour un potefeuille diversifié ISR en ETF, on voit +31% pour 2019, et +25% pour 2020 (courtier Francais Nalo). Ces performances me paraissent un peu folles.

Bonjour David. Effectivement, je suis aussi assez interpellé par ce niveau de performances. A ce jour, les études sur le rendement des placements ISR ne démontrent pas de surperformance de cette thématique. Un tel rendement ne peut à mon avis venir que d'une concentration à la fois géographique (USA) et sur la branche "thématique" de l'ISR (voir ci-dessous). La sphère ISR inclut des indices boursiers larges filtrés ISR mais aussi des fonds thématiques (gestion de l'eau, changement climatique, etc.). Les fonds ISR comportent souvent beaucoup moins de titres que les fonds non ISR. Il faut donc bien comprendre qu'on prend un risque de concentration. Et à long terme, la concentration ça ne paie généralement pas. En concentrant ses placements, on augmente le risque, on s'éloigne de l'investissement et se rapproche du pari sectoriel. Je ne suis pas du tout opposé à l'ISR mais la question est de savoir quel pourcentage de son portefeuille on alloue à cette thématique. Note que d'autres thématiques sont potentiellement porteuses (robotique, intelligence artificielle, cloud, batteries, etc.). Je trouve que Nalo est très ouvert et objectif sur le sujet : https://blog.nalo.fr/investissements-eco-responsables-performants/.