En synthèse, ce que vous allez découvrir aujourd’hui

Un ETF World ou ETF Monde est un fonds ETF qui vous permet d’investir instantanément dans 1500 actions cotées dans 23 pays développés de la planète.

En raison de cette large diversification mondiale, certains pensent qu’acheter uniquement un ETF Monde pour constituer votre portefeuille de placement peut être LA solution pour investir facilement en actions.

Ce n’est pas mon avis.

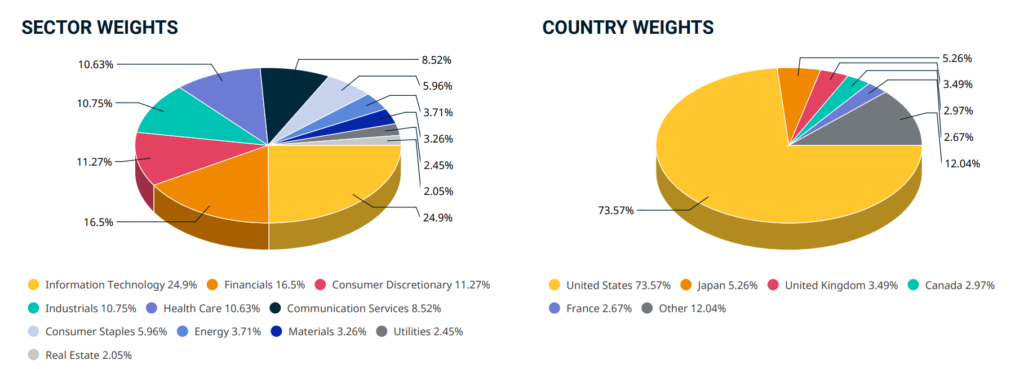

D’abord parce que l’indice MSCI World est sur-exposé aux actions américaines (73,5% !).

Vous pensez investir sur 23 pays à travers le monde entier ?

En fait vous êtes à 2/3 investi sur UN seul pays.

S’il se passe quoi que ce soit de vraiment négatif sur l’économie, la Bourse ou le dollar américain, vous allez le sentir passer.

De plus, c’est un ETF 100% actions, sans aucune exposition à d’autres classes d’actifs comme les obligations, l’or, les matières premières, etc.

Je préconise plutôt de vous constituer un portefeuille mieux diversifié dans lequel vous choisissez vous-même la proportion investie sur chaque classe d’actifs (actions, obligations, métaux, cryptos…), sur chaque zone économique et sur chaque monnaie (prendre en compte le risque de change et monétaire est CRUCIAL).

Cet article va vous aider à construire un meilleur portefeuille de placements.

Et si vous voulez allez droit au but et être sûr de bien faire les choses, je suis là pour vous aider grâce à ma formation ultra complète et mes services d’accompagnement individuel.

C’est quoi un ETF Monde ?

Un ETF Monde est un fonds indiciel (ETF) qui réplique la performance de l’indice MSCI World.

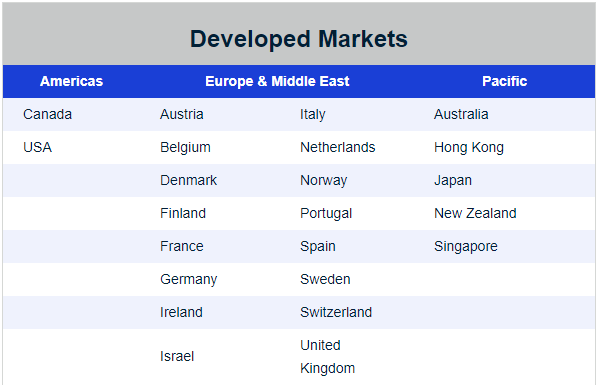

Le MSCI World est un indice actions incluant 1.600 sociétés de 23 pays développés (d’Europe, d’Asie et d’Amérique du Nord) et de secteurs d’activité variés.

Composition du MSCI World

Malgré ce que le nom de l’indice laisse entendre, cet indice se limite à inclure des sociétés des pays développés dont voici la liste exhaustive :

Plusieurs grands acteurs de l’économie mondiale sont absents de l’indice : la Chine, l’Inde, la Russie, le Brésil (les pays appelés « BRICs »), la Corée du Sud, Taiwan, etc.

Exclure les actions chinoises de l’indice Monde alors que cette économie est numéro 2 mondial est interpellant.

Et puis, ces exclusions ont des conséquences.

Non seulement sur le caractère réellement mondial de cet indice.

Mais aussi sur la concentration sectorielle de l’indice et sur le degré d’exposition à certaines devises.

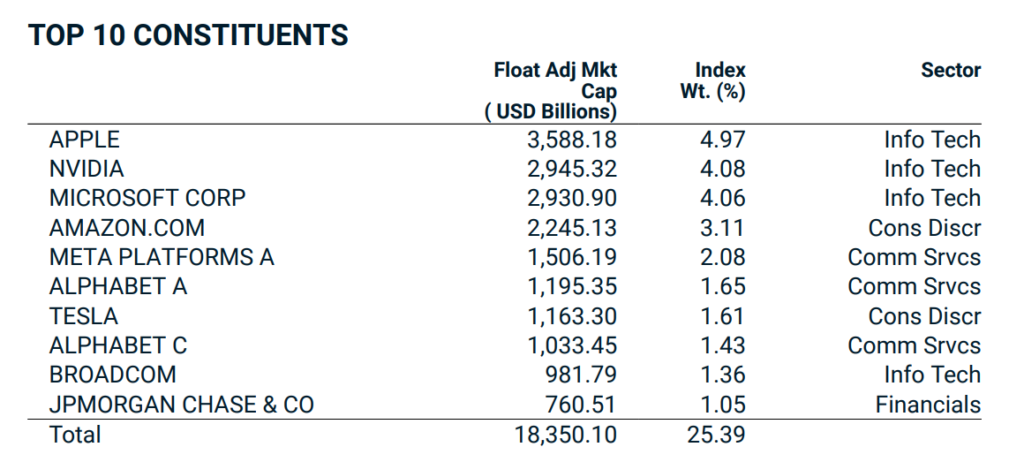

On voit nettement une surpondération aux actions américaines (73,57%).

Très très loin devant le deuxième pays, le Japon (5,26%).

Les 10 premières actions du MSCI World sont d’ailleurs EXCLUSIVEMENT des sociétés américaines !!

Performances passées de l’ETF Monde

La performance d’un ETF Monde, c’est la performance de l’indice MSCI World, diminuée des frais de gestion annuels de l’ETF.

Depuis 2010, l’ETF Ishares MSCI World, part capitalisante, a obtenu une performance de +458% (pour la part cotée en Euros).

+458%, ça veut dire multiplier sa valeur par plus de 5.

Cette performance sensationnelle est bien sûr en grande partie due à la performance de la Bourse américaine sur cette période étant donné que l’indice est composé à 73% d’actions américaines.

La performance américaine a donc tiré la performance de l’ETF Monde.

Mais attention.

Oui, l’ETF Monde peut être performant.

Tout comme il peut ne pas l’être.

Le jour où la Bourse US commencera à sous-performer les autres Bourses, l’ETF Monde va en patir.

Et, guess what, c’est ce que de nombreux grands gestionnaires attendent pour la décennie à venir…

Quel est l’impact de la forte exposition aux Etats-Unis et au dollar américain ?

Manque de diversification de l’ETF Monde

C’est évident.

Quand 73% d’un indice supposé bien diversifié est en fait investi sur un pays unique, on se rend bien compte qu’on n’est pas aussi bien diversifié qu’on le pensait.

Par ailleurs, l’économie c’est une chose, les marchés financiers ç’en est une autre.

Une Bourse peut être l’objet d’une bulle financière pendant que les autres en sont préservées.

En diversifiant sur différentes Bourses, on diversifie sur les économies liées à ces Bourses mais on diversifie aussi sur les Bourses elles-mêmes.

Et c’est ce que les ETF Monde font trop peu.

Voyons trois exemples de la déconnexion possible entre économie et Bourse :

La Chine a eu une croissance économique de près de 6% par an entre 2008 et 2021 et pourtant, la Bourse de Hong Kong a stagné de manière « incompréhensible ».

Economie ≠ Bourse

Autre exemple, dans les années ’80, la Bourse japonaise a surperformé toutes les autres Bourses de la planète.

Pour ensuite complètement s’éteindre pendant les décennies suivantes.

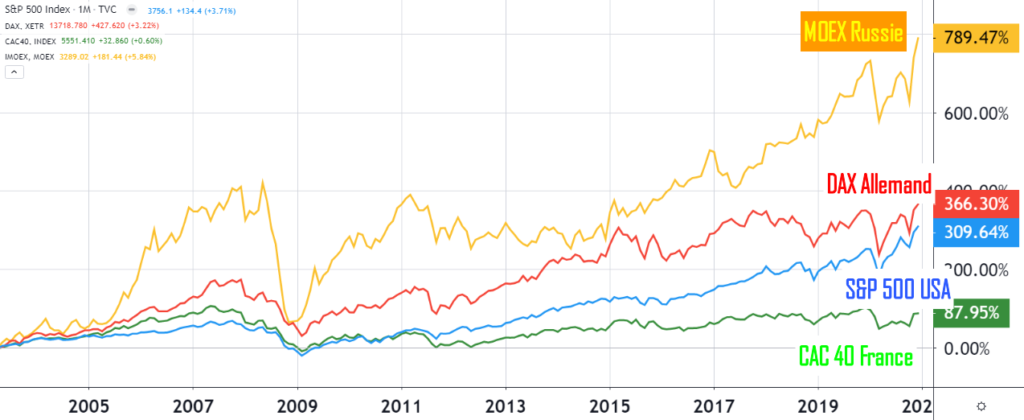

Troisième exemple : la Bourse russe a largement battu la bourse américaine entre 2003 et 2021.

Pourtant, la Russie n’est pas connue pour être une économie modèle en développement fulgurant…

Voilà trois beaux exemples de ce qu’économie et Bourse sont des choses différentes.

Aujourd’hui, on ne peut pas exclure que les Bourses américaines soient surestimées par rapport aux autres Bourses mondiales (c’est d’ailleurs ce que disent TOUS les grands analystes financiers).

Concentrer 73% de son épargne sur une Bourse me parait être un déséquilibre évident.

Et ce, quelle que soit votre opinion sur les perspectives de cette Bourse par rapport aux autres.

On ne gère pas un risque avec des convictions.

On gère un risque en le diversifiant de manière éfficace.

Risque devise au sein de l’ETF Monde

Cette surpondération sur les Etats-Unis implique bien évidemment aussi une surexposition au dollar américain.

En tant qu’Européen, décider d’investir 73% de son épargne en dollars américains pose question.

Voici à titre d’illustration l’évolution de la parité Euro/Dollar depuis 1994.

Sur l’ensemble de la période concernée, la parité est restée stable.

Mais si vous aviez acheté des dollars entre l’an 2000 et l’an 2002 pour acheter des actions américaines, vous auriez non seulement vécu le crash des sociétés internet.

Mais en plus de cela, les dollars que vous auriez achetés pour investir aux Etats-Unis auraient perdu jusqu’à 47% de leur valeur entre leur achat et l’année 2008.

8 ans, cela laisse le temps de bien gamberger sur le bienfondé de votre surexposition au dollar.

Et puis ces dollars ne sont jamais revenus au niveau auquel vous les aviez achetés.

Un sacré frein à votre rendement donc !

Dès lors, avoir 73% de ses placements en dollars US relève d’un pari sur le dollar américain.

Comment acheter un ETF Monde ?

A ce jour, il y a une bonne dizaine d’ETF disponibles qui répliquent la performance de l’indice MSCI World.

La plupart des émetteurs d’ETF proposent deux ou trois catégories d’ETF Monde :

- cotés en euro (EUR) ou en dollar américain (USD)

- hedgé en Euros (càd qui détiennent des contrats financiers de couverture du risque de change) ou non

- capitalisants ou distribuants (voir ma vidéo pour plus d’explications sur ce que sont les ETF C et D).

Les principaux émetteurs d’ETF Monde sont les sociétés : Amundi, HSBC, Blackrock, SPDR, UBS et Xtrackers.

Le niveau des frais de ces ETF Monde varie entre 0,10% et 0,45% par an.

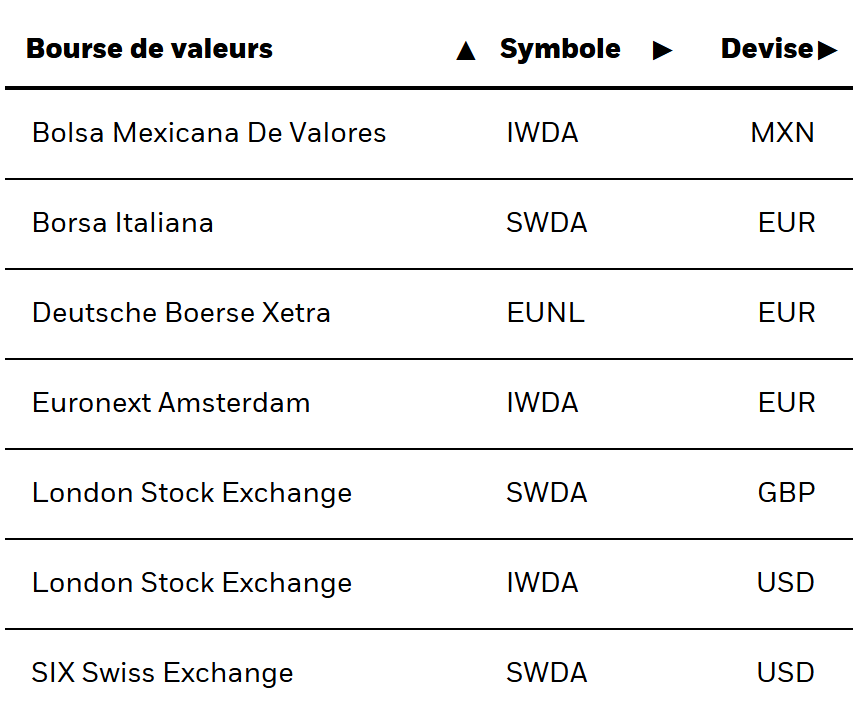

Le Ishares Core MSCI World (Ishares est la gamme d’ETF de la société américaine Blackrock), code IWDA, est le plus gros ETF World coté en Europe avec plus de 90 milliards de dollars investis !

Cet ETF est principalement coté à Londres, Amsterdam, Francfort, Milan et Zurich.

Si vous souhaitez acheter cet ETF en Euros, achetez-le à Milan, Francfort ou Amsterdam.

Si vous souhaitez l’acheter en dollars US, achetez des parts cotées à Londres ou Zurich.

Conclusion

Un ETF Monde peut faire partie d’un portefeuille actions.

Tout est une question de poids que vous allez lui attribuer.

Personnellement, je préfère découper l’exposition aux différentes zones géographiques sur des ETF dédiés à ces zones.

Cela donne un meilleur contrôle de la bonne diversification de vos placements.

Tant en termes de risque pays que de risque devise !

Je peux vous aider à mettre ça en place rapidement, via ma formation complète ou via mon service de coaching Bourse individuel.

Compte tenu des tarifs extrêmement bas appliqués par les meilleurs courtiers en ligne, la diversification sur plusieurs ETF que je prône ne coûte vraiment pas grand-chose.

Certains courtiers offrent même des transactions gratuites sur certains ETF.

Ne nous en privons pas et utilisons cette faculté pour diversifier notre exposition aux actions et aux devises étrangères.

Pour savoir comment choisir vos ETF : découvrez mon Ebook gratuit spécial ETF.

Merci Christophe pour cet éclairage complémentaire à ce que je lis d'habitude sur cet ETF World.

Bonne année 2021 à toi, qui devrait voir naître ta formation en ligne, un évènement.

Merci David pour ton commentaire. Je constate sur les réseaux que les gens ne jurent que par les USA et surinvestissent sur ce marché. Je veux attirer l'attention sur ces déséquilibres et sur le fait qu'il faut toujours regarder la composition d'un indice avant d'y investir. Parfois le nom est trompeur. World quand les 2/3 est investi aux USA, par exemple 🙂

Effectivement, je commence cette semaine à travailler sur la formation. Du solide pour permettre à mes abonnés d'investir par eux-mêmes, de manière autonome en disposant d'un portefeuille équilibré à tous points de vue… et des connaissances pour le maintenir comme tel à long-terme !

Bonjour, merci pour votre article. A la fin vous indiquez les différents ETF a avoir en portefeuille mais vous n'indiquez pas la répartition en pourcentage de chacun. Quelle serait votre répartition"idéale" ? Cordialement.

Bonjour Ben et merci. Je pensais réserver mon portefeuille-type pour ma formation. Je ferai vendredi prochain une proposition d'accès privilégié à ma formation aux abonnés de ma newsletter. Mais, comme je le disais, soyez principalement exposé à votre devise propre et concentrez les autres expositions sur des devises fortes. Je ferai bientôt un article sur le risque devise et l'utilisation des ETF hedgés. Cela permet à la fois de s'exposer hors Europe tout en limitant son risque aux devises. A suivre donc.

Bonjour Christophe,

Je reviens sur ce risque de devise EUR/USD quand on investit sur un ETF MSCI World stp.

Voici 2 ETF MSCI World:

– Lyxor Core MSCI World (DR) UCITS ETF – Acc [LU1781541179]

– AMUNDI MSCI WORLD UCITS ETF – EUR [LU1681043599]

En lisant les DICI, Lyxor annonce une devise de référence de l'indice en USD, sans mentionner de risque de devise. Les perf passées sont affichées en USD.

Amundi, de son côté, annonce une devise de référence en EUR. Les perf passées sont affichées en EUR.

Mais Lyxor annonce aussi ceci:

"Lorsque l’Indice de référence est libellé dans une devise différente de celle du

Fonds, la performance de l’Indice de référence est convertie dans la devise

du Fonds à des fins de comparaison. Les opérations de change sont

exécutées quotidiennement"

Donc si je comprends bien, même si le risque de devise n'est jamais mentionné dans ces 2 DICI, il existe bel et bien.

En affichant les perf en EUR (sur l'Amundi), on pourrait croire que l'indice pris en compte cote en EUR, mais en fait non, c'est juste une conversion de USD vers EUR, qui n'est pas faite dans le DICI de Lyxor (qui laisse les perf en USD).

C'est bien ça ?

Merci Christophe.

Je rajoute un détail: voici le

iShares MSCI World EUR Hedged UCITS ETF (Acc) [IE00B441G979]

qui lui, suit l'indice "MSCI World Index (EUR)".

En regardant les perf passées entre ce iShares (en EUR) et l'Amundi (voir ci-dessus, en EUR aussi), on voit des grands écarts.

Bonjour David. Oui tout ça est présenté de manière perturbante. Si un ETF investi sur des actions cotées en USD, il est exposé à l'USD. Point. Après, il peut choisir de présenter les infos en USD ou en EUR mais cela reste un choix de présentation ou de reporting. Il le disent d'ailleurs bien dans le passage que tu copies : conversion dans la devise du fonds A DES FINS DE COMPARAISON.

Notye qu'ici le MSCI World est exposé à d'autres devises que l'EUR et le USD. Donc pour exprimer l'indice en USD sur base journalière, ils doivent convertir la valeur des actions cotées hors USD vers le dollar. Et puis toi, en tant qu'investisseur EUR, convertir l'USD vers l'EUR pour savoir quelle est ta performance dans TA monnaie de référence.

Bonjour Christophe, est-il possible d’avoir gratuitement accès à votre portefeuille type alternatif à un ETF monde ?

Bonjour, non. J'explique ma méthodologie dans ma formation et lors de séances d'accompagnement ,-)

Si ton aversion au risque est faible, que ton horizon d'investissement est long et si tu penses que l'économie américaine et le dollar a encore de l'avenir pendant tout le temps que tu investiras, je pense qu'investir dans un unique ETF MSCI World n'est pas une mauvaise décision. Rien n'empêche d'adapter ton portefeuille au fur et à mesure que tu avances dans la vie, d'ailleurs il faut le faire. Mieux vaut ça qu'investir dans les fameuses assurances épargne-pension qui te font miroiter un avantage fiscal alors qu'on te ponctionne des frais d'entrée et de sorties relativement élevés de l'autre côté…

Perso, j'ai un portefeuille type "boomer" (j'ai 36 ans) : 60% ETF Monde, 20% en ETF obligataire (j'en ai profité pour faire les soldes pendant la krack obligataire l'année dernière), 5% en or physique et 5% que je réserve pour les actions à forte croissance pour combler mon côté "gambling". Il y a juste l'immobilier physique que je considère comme un classe d'actifs entièrement à part car j'utilise l'effet de levier bancaire pour m'enrichir.

Je ne sais pas si je fais bien les choses, mais cela me semble correct et je suis surtout en phase avec mon portefeuille. En tout cas, je sais que je ne vais pas changer de stratégie tous les ans et je ne seras assez discipliné pour tenir ma stratégie dans le temps.

Pers