Dans cet article, je vais vous démontrer pourquoi les produits structurés créés par les grandes institutions financières sont des produits chers, illiquides, inutilement complexes, avec un risque sur l’émetteur du produit, parfois pendant 10 ou 12 ans, et avec un risque de perte en capital, même dans un marché stable.

Allons-y !

Un produit structuré, c’est un PRODUIT FINANCIER COMPLEXE proposé par les banques à leurs clients.

Juridiquement parlant, ce produit est un TITRE DE CRÉANCE.

Cela signifie qu’en achetant un produit structuré, vous courez un risque sur la banque qui a émis le produit structuré !

Si celle-ci fait faillite, le produit ne vaudra plus rien.

Ensuite, nous verrons que la créance en question n’est pas une créance classique puisque le montant des intérêts ET le remboursement du capital vont dépendre de scénarios prévus à l’avance dans la brochure explicative du produit structuré auquel vous avez souscrit.

Il existe principalement deux types de produits structurés :

1. Les produits structurés à capital garanti

Imaginons que vous souscrivez à ce type de produit, disons pour 1.000 euros.

Vous serez remboursé de ces 1.000 euros à l’échéance du produit, par exemple dans 5 ans.

Ce remboursement est garanti (le terme « garanti » est discutable puisque c’est garanti par une banque qui peut faire faillite).

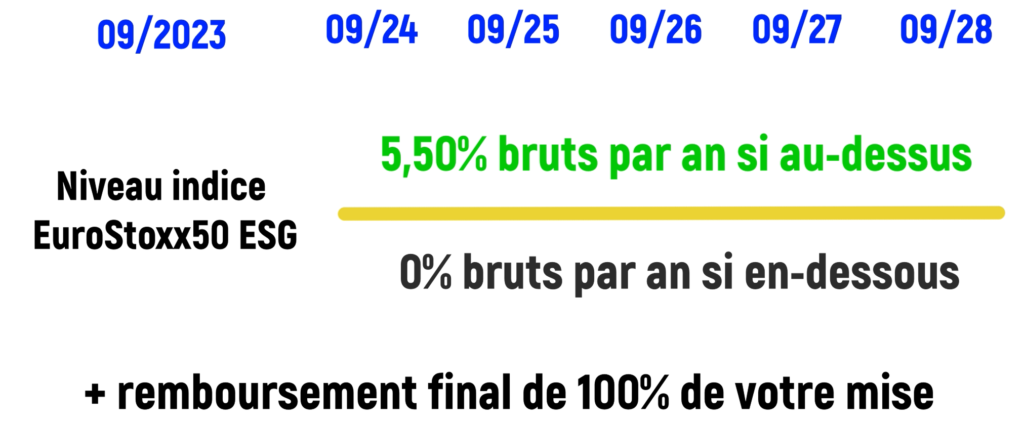

Ce produit vous donne également droit à un coupon d’intérêts annuel CONDITIONNEL.

Pour déterminer annuellement si vous avez droit à un coupon ou non, on va observer, à chaque date anniversaire de la création du produit, le niveau d’un indice boursier spécifié dans la brochure explicative du produit.

A chaque anniversaire où l’indice en question est au-dessus de son niveau initial, vous avez droit à un coupon d’intérêt (ce coupon vous est généralement payé à la fin du produit !).

Sinon, aucun intérêt ne vous est dû pour l’année en question.

A l’échéance du produit, « on fait les comptes ».

Vous récupérez votre mise de départ + les intérêts annuels engrengés chaque année si et seulement si l’indice était supérieur à son niveau initial aux dates de contrôle annuelles.

Exemple avec un produit structuré qui a été émis en septembre 2023, est lié à l’indice EuroStoxx 50 ESG et paie un coupon annuel conditionnel de 5,50%.

Attention, le paiement se fait en une fois à l’échéance du produit.

Alors, où est le problème avec ce type de produit à capital garanti ?

D’abord, le paiement est garanti par une société commerciale qui peut faire faillite.

Il n’est donc pas aussi garanti qu’on veut bien le dire.

Puisqu’une banque en grande difficulté, ça existe (Crédit Suisse, Silicon Valley Bank, Fortis, Lehman Brothers, etc.).

Ensuite, on estime souvent mal la performance de ces produits à capital garanti.

On se dit : « Je suis exposé à la Bourse puisque la performance dépend de la performance d’un indice boursier. Et de toute façon je serai remboursé à l’échéance. Bref, je suis exposé aux actions sans prendre le risque de perte ».

Evidemment, vu comme ça, ça a l’air très beau.

Mais ce n’est pas comme cela qu’il faut l’analyser.

Il ne faut pas comparer la performance d’un produit structuré à capital garanti à la performance d’un placement en actions.

Un produit structuré à capital garanti doit être comparé à une obligation émise par l’émetteur du produit structuré !

Puisque dans ce type de produit, vous investissez 1.000 euros que vous récupérez à l’échéance finale, et vous recevez un intérêt annuel.

Ça, clairement, c’est le fonctionnement d’une obligation.

Il faut donc comparer ce type de produit à une obligation sur l’émetteur qui implique, tout comme le produit structuré, un risque sur l’émetteur du produit.

Si vous faites la bonne comparaison, vous vous rendrez alors compte que le produit structuré est inutilement complexe et ne rapportera souvent pas plus qu’une obligation classique qui est plus simple, dont les coupons d’intérêts annuels ne sont pas conditionnels et qui offre une vraie liquidité durant la vie du « produit ».

Retrouvez plus de détails sur ce type de produit structuré et un exemple concret dans la vidéo dont je vous mets le lien tout en bas de l’article.

2. Les produits structurés SANS capital garanti

Dans ce type de produit, vous allez prendre un risque de perte en capital « en l’échange » d’une performance potentielle supérieure.

C’est ainsi que ce type de produit va facilement vous faire miroiter des coupons de 9% ou 10% par an.

L’idée est, de nouveau, de baser la performance du produit sur celle d’un indice boursier.

Mais de mettre fin au produit et payer un généreux coupon d’intérêt dès lors que, à une date anniversaire du produit, l’indice passe au-dessus de son niveau initial.

De nouveau, ça a l’air très beau dit comme ça, mais ce n’est pas si simple.

On vous a attiré avec un taux de rendement potentiel élevé, et même souvent supérieur au rendement attendu sur un placement en actions, mais vous allez voir qu’il y a des risques insoupçonnés et que les émetteurs utilisent des astuces pour y arriver.

Un indice boursier défavorable

D’abord, l’indice boursier qui va être utilisé est trés souvent un « mauvais » indice boursier.

Le but : diminuer la probabilité que l’indice passe au-dessus de son niveau initial et qu’on ait à vous payer le généreux coupon.

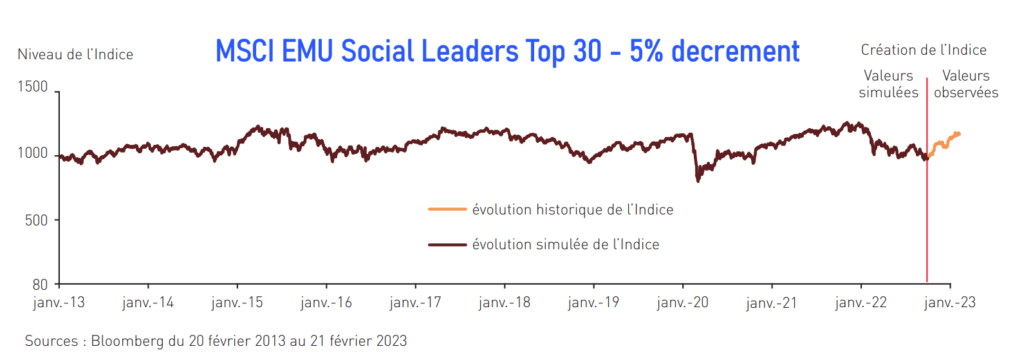

C’est ainsi que vous allez découvrir l’utilisation d’indices boursiers » à décrement ».

Un indice boursier à decrement, c’ets unpure invention de l’industrie financière car cet indice va amputer la performance annuelle de la bourse de 5% par an.

Vous voulez voir l’indice monter afin que le produit vous verse le généreux coupon ?

Hé bien, pas de chance pour vous, on va amputer 5% par an à l’indice de référence du produit !

Voilà le genre de technicité fourbe que vous allez retrouver dans les produits structurés.

Exemple avec un produit structuré (le Porphyre Septembre 2023) dont je vous montre ci-dessous l’évolution de l’indice de référence – un indice 5% decrement – entre 2013 et 2023.

On voit que cet indice decrement 5% sur 30 actions européennes a été à plat pendant 10 ans.

C’est suffisant pour passer de temps à autre en positif et payer un généreux coupon aux détenteurs de produits structurés liés à ce produit.

Donc ce produit structuré n’aura pas mal performé.

Alors où est le problème me direz-vous ?

C’est que c’est passé tout juste alors que pourtant, sur la même période, les actions européennes ont pris plus 100% de valeur !!

Les actions européennes ont doublé de valeur sur 10 ans et pourtant l’indice decrement 5% utilisé dans le produit structuré est resté à plat !

Imaginez un instant que vous soucriviez à un produit structuré qui a un indice à decrement 5% comme indice de référence et que la Bourse reste stable au lieu de monter pendant 10 ans…

Votre indice « decrement 5% » ne sera plus à plat, il sera en baisse !

Et donc votre produit structuré, qui utilise l’indice decrement 5% comme indice de référence, ne s’arrêtera PAS anticipativement.

Il glissera inexorablement vers son scénario défavorable à l’échéance du produit, qui peut être une perte en capital… alors même que la Bourse est à 0% !!!

C’est un des grands dangers des produits structurés : perdre de l’argent, parfois beaucoup, alors que la Bourse ne baisse pas.

De nouveau, je vous donne un exemple criant de vérité dans la vidéo dont je vous mets le lien en bas de page et ici.

Des produits non capitalisants

Autre subtitilié des produits structurés : ils ne sont pas capitalisants.

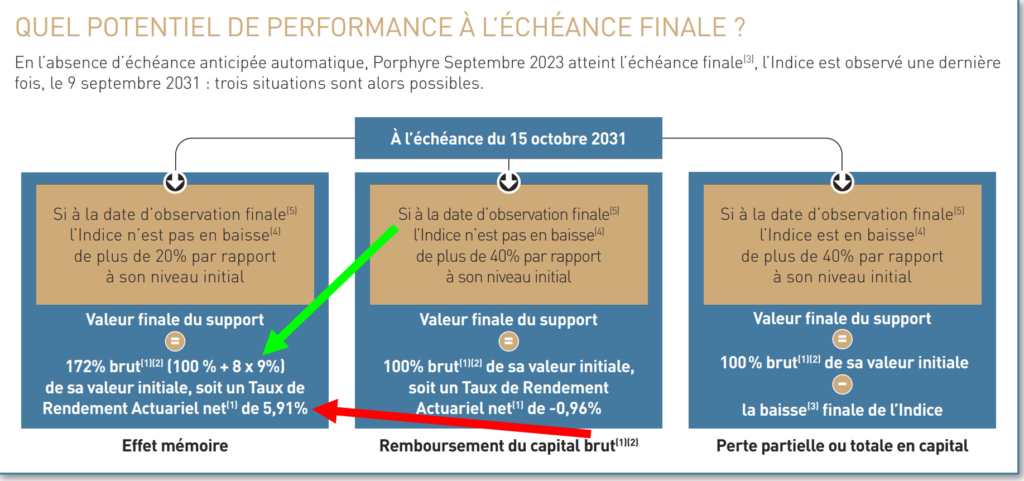

Exemple concret, toujours le Porphyre Septembre 2023, qui vous annonce un coupon de 9% annuel dans le scénario favorable.

Pourtant, malgré un taux de 9% reçu chaque année pendant 8 ans, vous voyez que le taux de rendement actuariel net est de seulement 5,91%.

Où sont donc passés les 3,10% manquants ? (1/3 de la performance affichée !)

Pour le comprendre, il faut faire appel au concept de « valeur temps de l’argent ».

Exemple : si je vous donne 100 euros aujourd’hui, vous pouvez les placer à 10 ans à du 4% par an.

Par contre, si je vous donne ces mêmes 100 euros dans 10 ans, vous n’avez plus le temps de les placer et donc de recevoir les 4% de rendement.

100 euros aujourd’hui ont donc plus de valeur que 100 euros dans 10 ans !!

Or, dans ce produit structuré, on vous dit qu’on vous paye du 9% par an… mais on ne vous les paiera pas annuellement.

On vous les paiera en une fois, à la fin !

Ces 9% annuels ont donc (beaucoup) moins de valeur !

De plus, il y a 1% de frais par an dans ce produit.

Vous perdez 2% de rendement annuel car vous êtes payé des intérêts en une fois à l’échéance du produit et 1% annuel pour les frais du produit.

Des produits illiquides

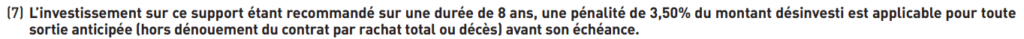

Autre défaut de ces produits, et contrairement aux actions et obligations qui sont négociables en continu, ils sont illiquides.

En d’autres mots : ils ne sont pas faits pour vous permettre d’en sortir facilement.

Vous voulez néanmoins en sortir anticipativement ?

Il va falloir payer.

Exemple avec les conditions de ce produit structuré.

Des produits avec un risque sur l’émetteur

Le produit structuré est une créance sur l’émetteur.

Les émetteurs les plus fréquents sont : Morgan Stanley, Crédit Agricole, Société Générale, Citigroup, BNP Paribas, etc.

Si l’émetteur fait faillite durant la durée du produit, vous perdrez probablement toute votre mise.

Et compte tenu de l’illiquidité du produit, n’espérez pas en sortir rapidement si vous sentez le vent tourner.

C’est un aspect fondamental !

De plus, inutile de dire que dans le rendement du produit structuré, vous n’êtes pas rémunéré pour prendre ce risque !

Produits structurés : Etude de l’AMF

En 2020, l’Autorité des Marchés Financiers en France a publié une étude basée sur l’analyse de 6.200 produits structurés commercialisés en France entre 2001 et 2018.

Conclusion :

Synthèse

Ne vous laissez pas avoir par la complexité des produits structurés.

Les choses sont en fait assez simples : ces produits ne sont qu’un choix de scénario.

Ils ne créent aucune valeur.

Par contre, ils prélèvent des frais.

La valeur actuelle nette de ces produits est donc NÉGATIVE pour le client.

J’ai fait une analyse complète en donnant deux exemples concrets analysés dans le détail, dans cette vidéo :

Bonjour,

Je suis tombée par hasard en cherchant ce qu'est un produit structuré d'un groupe d'assurance et je trouve votre vidéo très intéressante.

Merci