Warren Buffett, c’est la coqueluche des réseaux.

Et pour cause : entre 1960 et aujourd’hui, il a réalisé un rendement annualisé de 20%.

Pendant 60 ans !

Soit le double du rendement de l’indice S&P500 !

Une performance clairement hors du commun.

Pour cette raison, tout le monde encense Warren Buffett et vous invite, au moins implicitement, à vous inspirer de lui.

Mais vous allez voir dans cet article que cela fait bien longtemps que Buffett ne surperforme plus le marché.

En d’autres mots : cela fait bien longtemps qu’il ne fait plus rien de spécial.

Pire encore : son ratio Risque/Rendement est plutôt mauvais.

On va faire tomber bien des idées reçues aujourd’hui !

La réalité de la performance de Warren Buffett

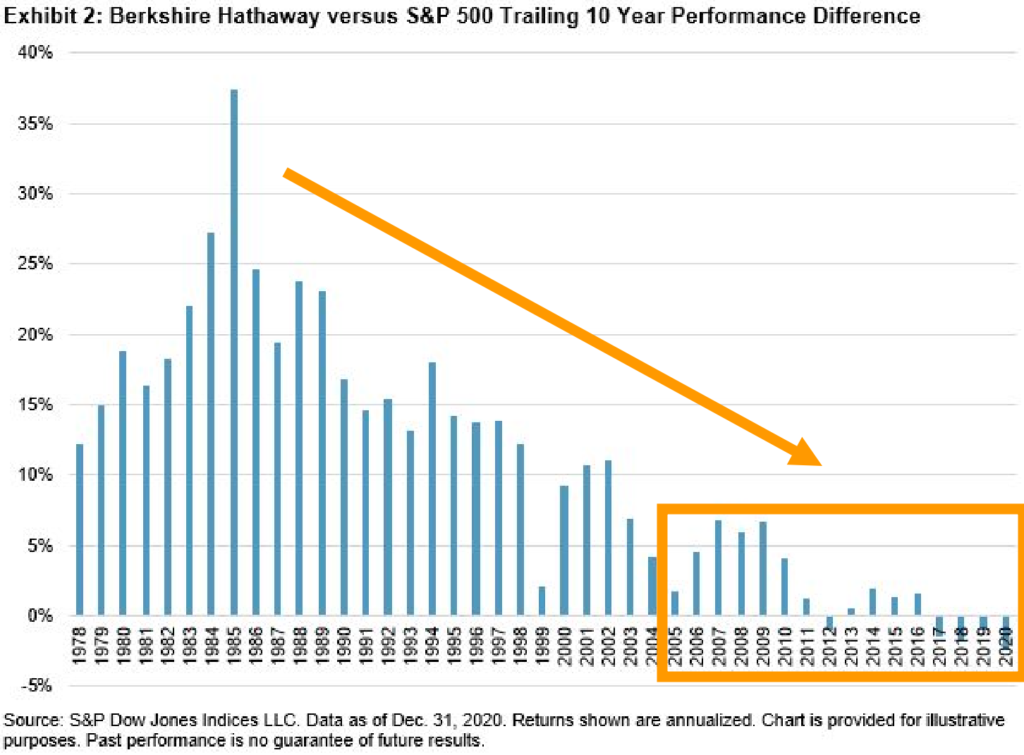

Vous voyez ci-dessous le graphique de la SURPERFORMANCE annuelle de Berkshire Hathaway, la société d’investissement de Warren Buffett, par rapport à l’indice actions américain S&P500.

On peut constater que Buffett a surperformé massivement le S&P500 dans les années ’80.

Par contre depuis, cette surperformance annuelle n’a fait que diminuer.

Jusqu’à ne plus surperformer du tout le S&P500 depuis 2005.

Une analyse plus précise nous apprend même que c’est depuis 2002 que Warren Buffett obtient sur ses placements le même rendement que celui d’un simple ETF S&P500.

20 ans !!

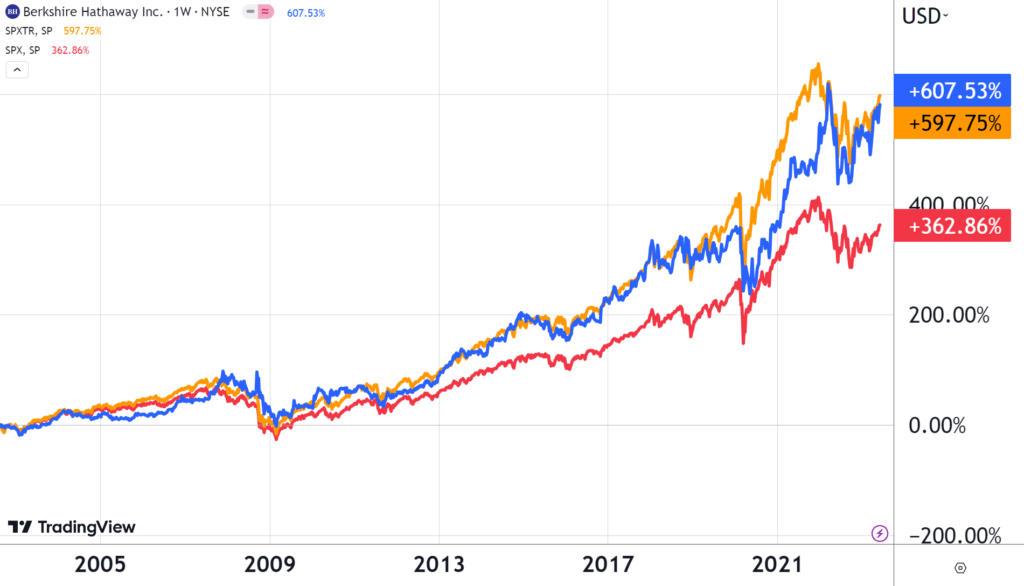

Ci-dessous vous voyez en bleu l’évolution du prix de l’action Berkshire Hathaway depuis 2002.

En rouge, l’évolution de l’indice SPX (indice S&P500).

En orange, l’évolution de l’indice SPXTR (indice S&P500 dividendes réivestis !)

On voit bien que depuis 2002, Buffett ne bat pas le S&P500 dividendes réinvestis.

Cela fait donc 20 ans que le meilleur investisseur du monde ne fait rien de spécial !!

Je tiens aussi à désamorcer des questions qui remettraient en question cette comparaison.

Pourquoi comparer Buffett à l’indice S&P500 ?

Tout naturellement, car Buffett investit uniquement en actions et ultra majoritairement en actions américaines (Apple, Coca-Cola, Bank of America, Chevron, American Express, etc.).

Il est donc naturel de comparer sa performance à celle d’un indice d’actions américaines.

Pourquoi comparer Buffett à un indice dividendes réinvestis ?

Car Berkshire Hathaway ne distribue JAMAIS de dividende à ses actionnaires.

Elle fait le choix systématique de réinvestir ses profits. Il faut donc comparer la performance de Berkshire à celle d’un indice qui ne distribue pas et réinvestit également ses profits.

On compare donc Berkshire Hathaway à la ligne orange, le S&P500 dividendes réinvestis.

Conclusion : Depuis 2002, Warren Buffett ne fait pas mieux qu’un simple ETF S&P500 capitalisant (vous voulez en savoir plus sur les ETF ? Consultez cet article complet).

Berkshire Hathaway : un niveau de risque mal estimé

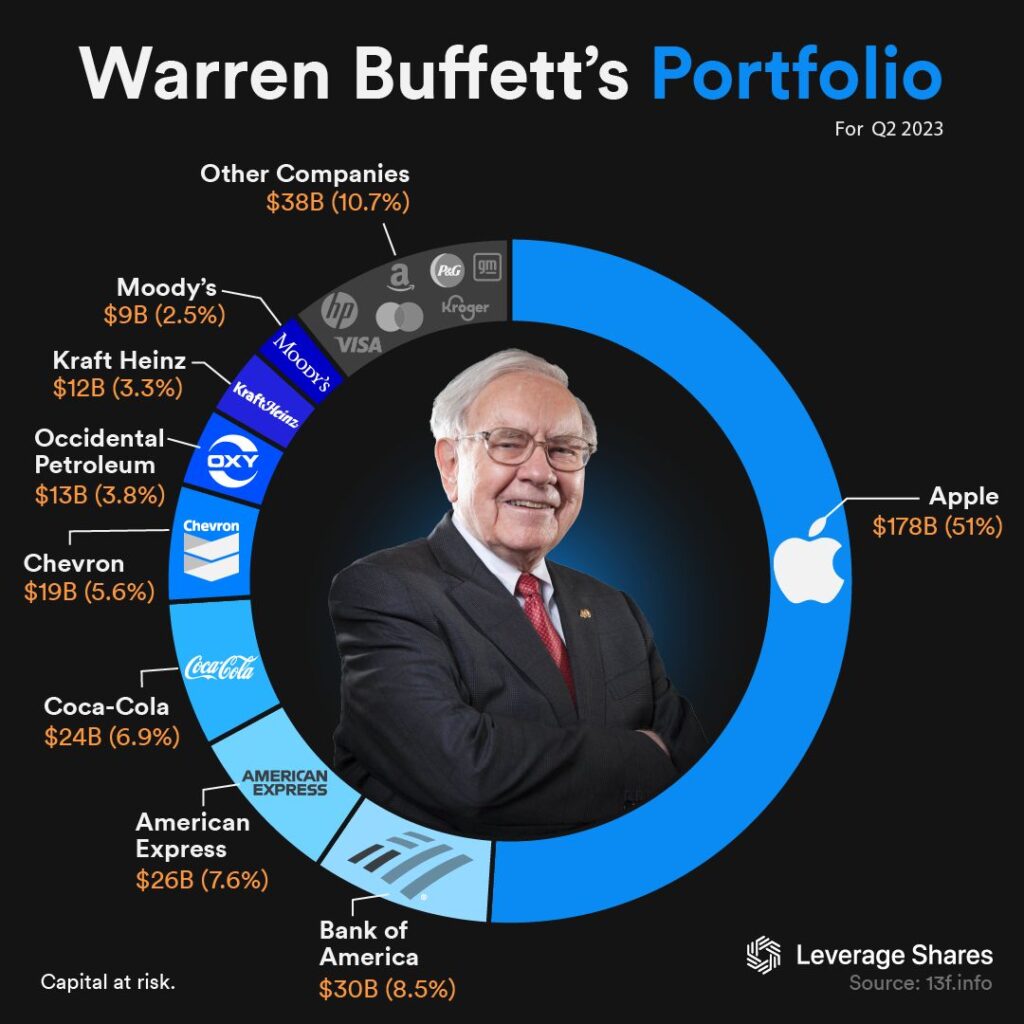

Pour essayer de surperformer le marché, Warren Buffet concentre ses placements sur quelques sociétés.

C’est ainsi qu’au deuxième trimestre de 2023, Warren Buffett a plus de 50%!! de son portefeuille d’investissement sur une action unique : Apple.

Cette concentration n’est évidemment pas sans risque.

Ainsi, le niveau de risque sur ce portefeuille est supérieur au niveau de risque de l’indice S&P500.

Car en cas de faillite ou de gros problème chez Apple, Berkshire Hathaway sera en très grande difficulté alors que l’impact sera bien plus modéré sur le S&P500.

Par conséquent, il me semble que sur les 20 dernières années, si Buffett n’a pas surperformé malgré un portefeuille concentré, cela implique que le ratio « Risque/Rendement » de Berkshire Hathaway a été moins bon que celui d’un portefeuille mieux diverisfié !

En d’autres mots : en investissant dans Berkshire Hathaway depuis 20 ans, vous auriez couru plus de risque sans obtenir plus de rendement que ce que vous aurait donné un ETF S&P500, mieux diversifié !

Et ça, ça devrait gêner tout le monde.

Même ses fans…

Warren Buffett : le chouchou des fans de gestion active !

Faites le test et vous verrez : à chaque fois que vous voyez une vidéo YouTube ou un article de blog qui prône votre capacité à surperformer les marchés, l’inutilité d’être trop diversifié,, la valeur ajoutée des analyses de bilan…

Vous pouvez être CERTAIN qu’on va vous donner Buffett en exemple.

Et presque que lui…

A croire que sans lui, les fans de gestion active perderaient leur unique modèle.

Mais maintenant que vous savez que Buffett ne surperforme plus depuis 20 ans, allez-vous encore prêter attention à ces contenus ?

A quoi bon s’inspirer d’un homme certes brillant, mais qui ne fait plus rien de spécial depuis 20 ans et court un risque important sur une action unique ?

J’ai du mal à comprendre cet engouement des réseaux pour l’oracle d’Omaha…

Découvrez mon analyse complète dans cette vidéo.