En bref, ce que vous allez découvrir aujourd’hui

L’effet de levier se crée lorsque vous réalisez un investissement partiellement financé par de la dette.

C’est un mécanisme mathématique qui amplifie votre pourcentage de gain ou de perte sur un projet que vous avez partiellement financé par endettement.

Vous êtes exposé à un effet de levier si vous avez acheté de l’immobilier à crédit, par exemple.

Mais l’effet de levier peut aussi être utilisé en Bourse, principalement par l’utilisation de produits financiers dérivés comme les options ou les turbos.

Les options (et les warrants) sont des produits complexes qui ne sont pas adaptés aux investisseurs particuliers.

Si vous souhaitez investir en actions avec un effet de levier, je conseillerais d’utiliser des turbos qui sont le produit le plus simple à appréhender.

Les banques qui proposent des turbos offrent un très grand choix de sous-jacents : actions, indices et devises avec des niveaux d’effet de levier multiplicateur pouvant aller de 1x à 20x.

Pourquoi s’intéresser à l’effet de levier ?

Parce que, quoi que vous fassiez, vous y serez confronté à plusieurs reprises dans votre vie.

Et l’impact de l’effet de levier sur votre patrimoine peut être très important.

Pensez à l’immobilier.

Pour beaucoup de gens, l’achat de leur maison est le plus gros investissement de leur vie.

Cet investissement est souvent réalisé à crédit et donc, avec effet de levier.

Comprendre l’effet de levier et son fonctionnement est donc d’utilité publique.

Bien appréhender ce qu’est l’effet de levier vous aidera à comprendre le mécanisme de création de valeur derrière l’achat de votre appartement ou de votre maison à crédit.

Cela vous permettra également de prendre des décisions en connaissance de cause lorsqu’on vous proposera d’investir dans des produits financiers complexes.

L’effet de levier pour augmenter la création de richesse

Utiliser un effet de levier c’est utiliser de l’argent d’autrui pour investir et réaliser un projet qui nous est propre est dont nous allons être les seuls à récolter les fruits (bons ou mauvais).

L’effet de levier reflète la mesure dans laquelle la rentabilité de nos fonds propres investis dans un projet est augmentée ou diminuée par l’utilisation de fonds de tiers (endettement) pour « cofinancer » ce projet.

L’endettement vous permet d’investir au-delà de vos capacités financières du moment.

C’est en cela que le recours à l’endettement est un levier de création de richesse.

Le projet financé et réalisé est le vôtre.

Vous en gardez tous les fruits.

En vous permettant d’investir au-delà de vos capacités financières du moment, l’endettement vous permet de réaliser des gains (ou des pertes) sur un montant supérieur à votre mise propre.

C’est à la fois une opportunité et un risque.

Illustration de l’effet de levier

Prenons un exemple simple pour bien comprendre l’effet de levier en Bourse: je souhaite acheter des actions Danone car je suis convaincu que le prix va rapidement augmenter à court terme.

Comme ma conviction est grande et ma soif de rendement ne saurait être assouvie par un petit investissement, je vais demander à un ami de me prêter de l’argent pour augmenter la somme que je peux investir.

Ainsi, au lieu d’acheter pour 5.000 euros d’actions, je vais pouvoir en acheter pour 20.000 euros : 5.000 euros de ma poche et 15.000 euros prêtés par mon ami.

J’investis donc 20.000 euros en actions Danone.

Quelle chance !

A peine acheté, l’action Danone prend 10%.

Je décide de revendre tout de suite pour sécuriser mon gain.

Les 20.000 euros investis sont donc devenus 22.000. + 10%.

Je rembourse mon ami des 15.000 euros prêtés et je garde le reste, 7.000 euros pour moi.

Ainsi, avec seulement 5.000 euros mis de ma poche à risque sur cet investissement, j’en récupère 7.000.

Soit 2.000 euros de gagnés. + 40%.

J’ai eu un effet de levier de 4 sur ce placement (10%*4).

Tous mes gains et pertes réalisés ont été multipliés par 4 car j’ai investis un montant total 4x supérieur à ma mise propre.

Ce qui change donc avec l’effet de levier c’est la somme totale investie et le pourcentage de rendement que vous réalisez sur vos fonds propres.

Rendement du projet d’achat d’actions Danone = 10%

Mon rendement réalisé sur ce projet = 40%

L’effet de levier, c’est votre choix

Nous avons vu dans l’exemple ci-dessus un effet de levier de 4.

Cet effet de levier est fort car la proportion de fonds emprunté est élevée.

Pour un investisseur de moyen à long terme en actions plutôt réticent aux risques, on pourrait imaginer un recours à de l’effet de levier beaucoup plus raisonnable.

En réalité, c’est vous qui choisissez votre effet de levier puisque c’est vous qui choisissez quelle part de l’investissement est financée par fonds de tiers.

Pour investir en actions avec un effet de levier, il existe un vaste choix de produits financiers émis et gérés par les banques.

Les principaux produits à effet de levier sont les options, les warrants et les turbos.

Les produits financiers dérivés : les options et les warrants

Ce sont des produits complexes, quoi qu’en disent certains !

Ne vous laissez pas leurrer.

La première fois que j’ai réellement appris le fonctionnement d’une option, c’était durant mon master en finance à la Vlerick School.

Il a donc fallu attendre ma cinquième année d’étude économique et financière pour réellement entrer dans le fonctionnement de ce genre de produits.

Et dire que certains essaient de faire croire que ce sont des produits simples et accessibles à tous…

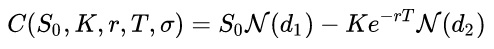

En guise d’illustration, voici la formule de référence pour le calcul du prix d’une option (formule de Black-Scholes) :

Il y a cinq variables qui entrent en jeu pour le calcul du prix d’une option.

Dont une sur laquelle vous n’avez aucune vue et aucun contrôle : la volatilité implicite.

Franchement, qui peut prétendre qu’une option est un produit simple adapté au grand public ?

D’ailleurs, l’Autorité des Marchés Financiers (AMF France) décrit les options comme suit : « Les options sont des produits de spéculation risqués. En aucun cas ils ne répondent à des besoins d’investissement de moyen ou long terme ».

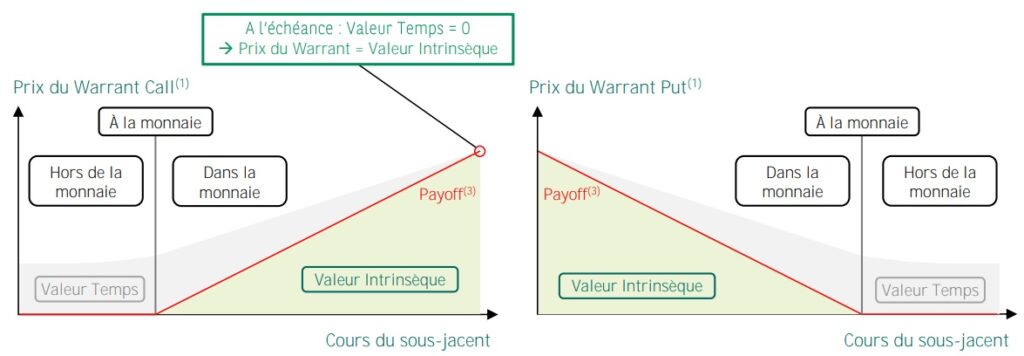

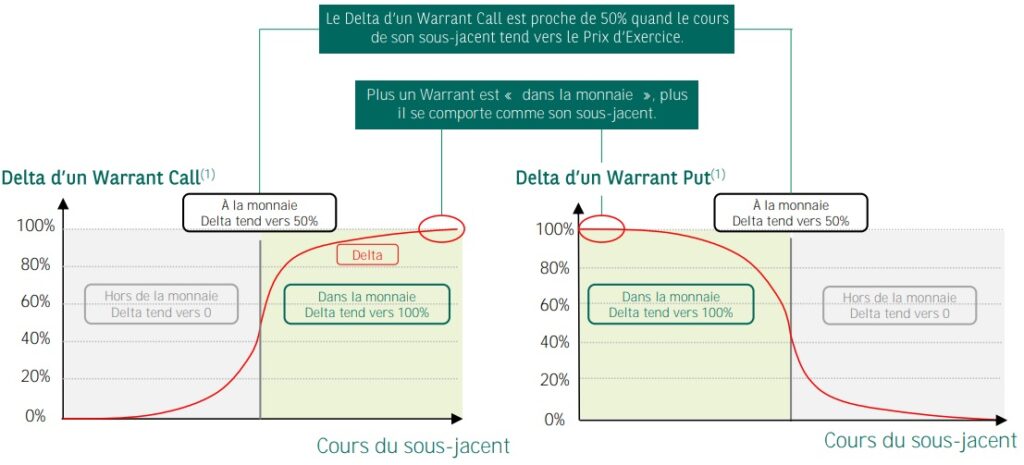

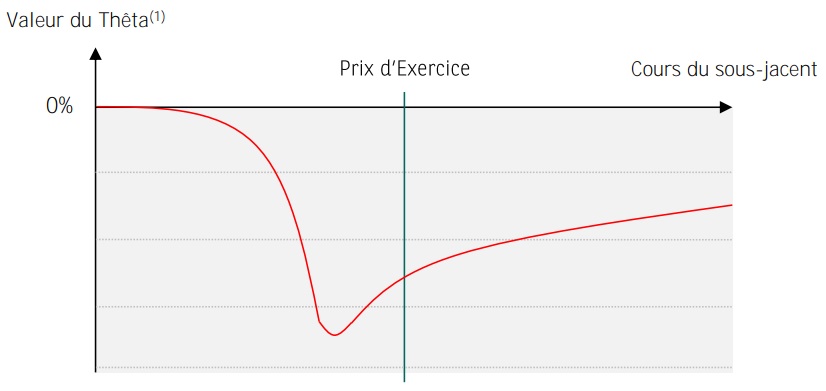

Pour l’illustrer, voici quelques images issues d’une brochure explicative des warrants proposés par BNP Paribas :

En un mot comme en cent : ne touchez pas aux options ni aux warrants.

Les produits financiers dérivés : les turbos (ou speeders)

A mon sens, le seul produit dérivé adapté aux particuliers sont les turbos.

Car la fixation du prix d’un turbo est beaucoup plus simple que celle d’une option ou d’un warrant.

Le turbo réplique la situation dans laquelle vous seriez si vous aviez acheté une action avec du crédit bancaire.

Point.

La seule variable qui joue contre vous est le temps puisque vous avez eu recours à du crédit et que celui-ci vous coûte pour chaque jour qui passe.

C’est sur Euronext Amsterdam que sont cotés la grande majorité des turbos.

J’ai acheté des turbos durant plus de 10 ans sur des projets de trading que j’ai développés pour compte propre.

Sans jamais détecter de complexité ou d’anomalie dans le prix des turbos.

Au fil des années, j’ai remarqué que le meilleur fournisseur de turbos est BNP Paribas.

L’offre de turbos BNP est très large et les conditions de financement sont généralement les meilleures.

A ce jour, il y a près de 4.500 turbos BNP disponibles à Amsterdam.

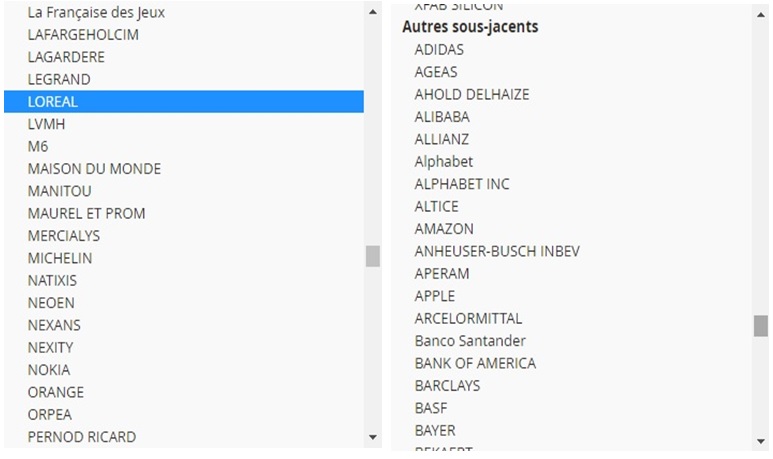

Des turbos sur actions :

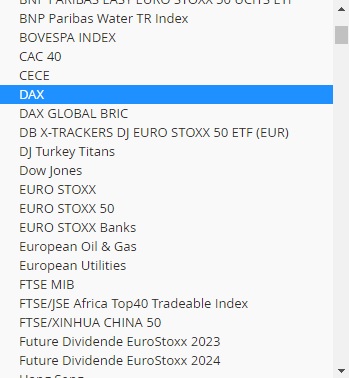

Sur indices :

Sur matières premières et devises :

Pour vous familiariser avec ce produit, vous pouvez aller découvrir les turbos sur le site de BNP France.

Mais si vous souhaitez investir, n’achetez pas les produits de BNP France.

Préférez ceux de BNP Nederland que vous trouvez ici : https://www.bnpparibasmarkets.nl/producten/.

Les frais de financement des turbos en France sont de 3,48% contre 1,48% aux Pays-Bas (sujet à modification).

Au plus vous achetez des turbos et au plus vous prenez des effets de levier élevés, au plus cette différence va vous coûter très cher.

Faites-vous la main sur le site .fr et puis cherchez vos turbos sur le site .nl.

Je vous montre tout de suite un exemple concret.

Investir avec un effet de levier sur un indice actions

Etant donné que l’effet de levier amplifie vos gains et pertes par rapport à votre mise personnelle, vous ajoutez du risque à votre investissement en ayant recours à de l’endettement.

Les actions étant déjà la classe d’actif la plus risquée, il serait quelque peu cavalier d’acheter des actions avec effet de levier et, par-dessus le marché, choisir une action unique et en choisir une très volatile.

Il faut donc bien se rendre compte du niveau de risque qu’on prend !

Mais si vous souhaitez donner un peu de peps à vos investissements en actions, vous pourriez par exemple investir sur un indice diversifié.

Investir avec effet de levier sur l’Eurostoxx 50, le Cac 40 ou le S&P 500.

Avec un effet de levier de 1,5x, par exemple.

Cela vous permettrait de multiplier les gains et les pertes par 1,5.

Sur une classe d’actifs, les actions, qui est réputée rapporter de l’ordre de 5% à 6% par an pour les années à venir, ça vous fait un beau complément de rendement.

Naturellement, si l’indice sur lequel vous avez investi perd 66%, vous aurez perdu 100% de votre mise.

66% x 1,5 = 100%.

Game over.

Comprendre l’effet de levier : Exemple simple avec les turbos sur le Cac 40

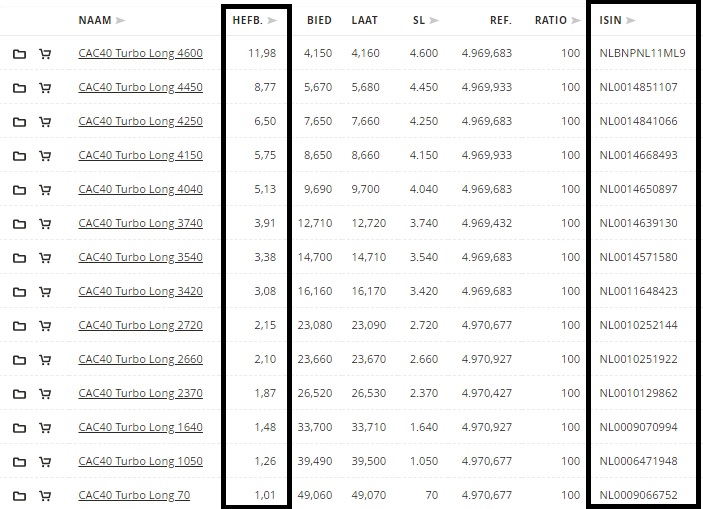

Voyez ci-dessous l’offre actuelle de BNP Nederland en turbos sur le Cac40.

La colonne « HEFB » vous indique le niveau de levier du turbo Cac40 concerné (Hefboom = Levier en néerlandais).

Pour acheter un turbo, il vous suffit de copier le code ISIN du turbo et de le coller dans le moteur de recherche de votre courtier en ligne.

Vous voyez qu’il y a un grand choix de turbos et d’effets de levier.

De 1,01x à 11,98x.

Vous pouvez choisir avec précision le niveau d’effet de levier et donc de risque que vous désirez.

Imaginons que vous choisissiez le turbo Cac 40 à effet de levier de 2,10x.

Vous décidez d’acheter pour 1.000 euros de parts de ce turbo.

Cela veut dire qu’avec 1.000 euros investis de votre poche, BNP va acheter pour vous 2.100 euros de Cac 40.

- 1.000 euros de fonds propres à vous.

- 1.100 euros de fonds prêtés par BNP Paribas.

Et combien cela va-t-il vous coûter ?

1,48% par an du montant emprunté.

Dans ce cas-ci, le turbo va vous coûter 16,28 euros par an (1,48%*1.100).

Je ferai un article spécialement dédié aux turbos pour vous permettre de bien comprendre la mécanique de ce produit.

Exemple d’investissement à effet de levier sur une action individuelle

Alternativement, certains pourraient envisager de faire la même chose mais sur une action.

Sur une action solide, pour limiter les risques.

Disons : Air Liquide.

C’est une action qui n’a jamais perdu plus de 40% de sa valeur.

Vous pourriez acheter Air Liquide avec un peu de levier, disons pour faire 1,5x le rendement de l’action.

Vous gardez la position pour le moyen à long terme, faites 1,5x l’évolution du prix de l’action et n’avez de risque de perdre votre mise que si l’action perd 66% de sa valeur, ce qui n’est (encore) jamais arrivé.

Ne pas confondre

Dans certains cas, il y a un avantage fiscal à emprunter de l’argent.

Ainsi, certains confondent parfois effet de levier et avantage fiscal de l’effet de levier.

L’effet de levier est un simple effet mécanique mathématique d’amplification de votre pourcentage de gains et pertes en raison du recours à l’endettement.

L’avantage fiscal, lui, est un avantage qui vous permet de déduire de vos revenus les coûts de la dette (intérêts payés), ce qui permet de réduire votre base taxable.

L’effet de levier dans les sociétés cotées

La grande majorité des sociétés du monde ont recours à l’endettement.

Par conséquent, quand vous achetez des actions d’une société, vous achetez des parts d’une activité économique qui dispose d’un effet de levier.

Si l’endettement est élevé, la stabilité et l’existence même de la société peuvent être à risque.

C’est la raison pour laquelle les agences de rating (Moody’s, Standard & Poor’s) donnent une note aux sociétés qui émettent des obligations.

Cela aide l’investisseur à connaitre le niveau de risque et la solvabilité de l’entreprise.

Comprendre l’effet de levier dans les sociétés cotées immobilières

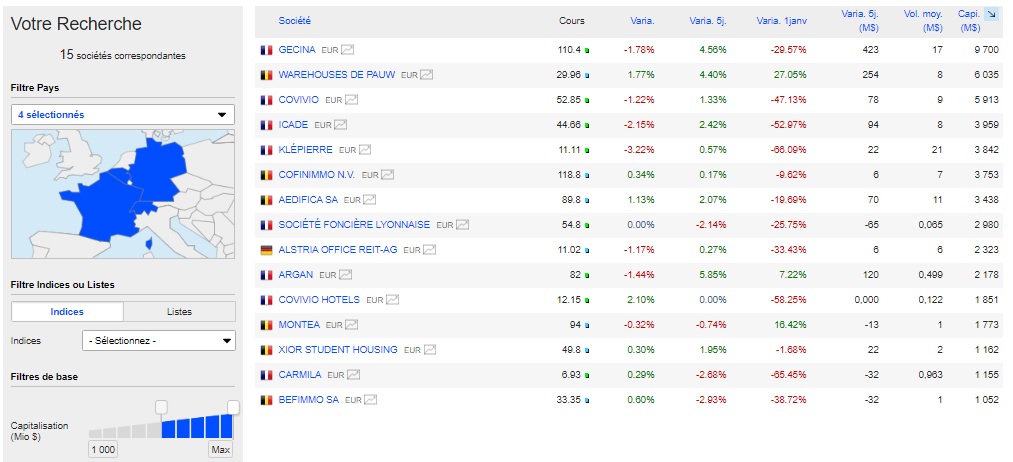

Je voulais finir en vous parlant des sociétés cotées immobilières : Gecina, Covivio ou Klepierre en France, Cofinimmo, Befimmo, Aedifica en Belgique, Wereldhave ou Vastned Retail aux Pays-bas, Tag Immobilien ou Deutsche Wohnen en Allemagne, etc.

Elles sont souvent perçues comme à plus faible risque car leur activité est de détenir et gérer un parc d’immeubles.

Mais ces sociétés sont, elles aussi, endettées.

Elles ont souvent entre 30% et 50% de la valeur de leurs immeubles qui a été financée par dette.

Cela veut dire qu’en achetant des parts d’une société immobilière cotée, vous avez un effet de levier implicite de 1,4x à 2x sur l’évolution de la valeur des immeubles détenus.

Mot de la fin

En Bourse, l’effet de levier est plutôt un outil destiné à de la spéculation.

C’est souvent un outil mal compris qui va vous amener à sous-performer par rapport à vos attentes.

En raison des frais et des erreurs d’utilisation.

Si vous utilisez des turbos, qui sont simple de conception, cela peut néanmoins être un outil intéressant pour optimiser votre rendement.

Mais de grâce, ne vous laissez pas tenter par les options, les warrants, les CFD et autres produits aux vertus prétendument magiques pour votre rendement.

Ils sont surtout magiques pur celui qui vous les vend et empoche les primes à votre dépend.

J’espère vous avoir aidé à bien comprendre l’effet de levier et à ne pas tomber dans certains pièges y liés.

Je vous invite à découvrir les services de haute qualité et de haut niveau que je vous propose pour vous permettre de performer dans vos placements.

Merci beaucoup, Christophe, pour ton incroyable de travail de vulgarisation.

Personnellement, j'en apprends énormément ! C'est très clair, facile à lire, bien structuré et donne vraiment envie d'en savoir plus !

Merci Damien. Ca me fait plaisir. Si tu as des questions, remarques, suggestions, n'hésite pas à interagir ici ou sur les réseaux pour faire vivre les sujets et la communauté. A+

intéressant , facile a comprendre

Merci Jean !