En bref, ce que vous allez découvrir aujourd’hui

Les obligations sont un marché gigantesque de plus de 100 mille milliards de dollars.

Elles sont utilisées par les investisseurs car elles sont moins risquées que les actions et leur valeur a tendance à rester stable, voire à augmenter, lorsque le marché des actions est en baisse.

Historiquement, détenir des obligations a été le meilleur moyen de diversifier un portefeuille d’actions.

Inclure des obligations en portefeuille a fortement réduit la volatilité du portefeuille sans trop pénaliser le rendement.

Cela a apporté de la stabilité et de la résilience aux portefeuilles et a permis de mieux passer à travers les crises.

Pour inclure efficacement des obligations dans votre portefeuille de placements, pensez à vous former avec moi ou à demander un accompagnement individuel !

Qu’est-ce qu’une obligation ?

Une obligation est un prêt que vous faites à une entreprise ou à un Etat.

Mais il y a une différence de taille par rapport à un prêt classique : l’obligation est matérialisée par un titre de reconnaissance de dette et ce titre est côté en Bourse.

Cela signifie que vous pouvez acheter et vendre des obligations sur le marché à tout moment de la journée.

Exactement comme vous le feriez avec des actions.

Si vous détenez 100% des actions d’une entreprise, vous détenez l’entreprise, elle vous appartient.

Si vous détenez 100% des obligations émises par une entreprise, vous ne détenez pas l’entreprise mais l’entreprise à une dette vis-à-vis de vous.

Actions et obligations sont donc deux moyens d’investir sur une entreprise.

Sauf faillite de l’émetteur, les obligations vous garantissent un intérêt périodique « contractuel » et un remboursement à l’échéance de l’obligation.

Les actions, par contre, ne vous garantissent rien mais elles peuvent vous verser un dividende annuel et gagner (ou perdre) fortement en valeur.

Les obligations sont donc un investissement moins risqué mais elles ont moins de potentiel d’appréciation.

En choisissant d’investir plus en actions ou plus en obligations, vous faites un choix de niveau de risque et de niveau de rendement attendu.

Une caractéristique des obligations

A la différence des crédits bancaires classiques et notamment des crédits hypothécaires que nous connaissons tous, les obligations sont quasiment toujours remboursées intégralement en une fois à leur échéance contractuelle.

Si une société ou un Etat émet une obligation à 5 ans pour 50 millions d’euros :

- elle paiera les intérêts sur ces 50 millions une fois par an, à date anniversaire de l’émission de l’obligation,

- elle remboursera les 50 millions en une fois à l’échéance des 5 ans.

Une manière fréquemment utilisée pour rembourser l’obligation arrivée à échéance est de simplement émettre une nouvelle obligation du même montant.

Ainsi, l’obligation arrivée à échéance est remboursée par de l’argent prêté par de nouveaux investisseurs dans le cadre de l’émission d’une nouvelle obligation.

L’obligation initiale a donc bien été remboursée.

Par contre, l’endettement de la société ou de l’Etat n’a pas diminué puisqu’une dette en a remplacé une autre.

Pourquoi acheter des obligations ?

Etant donné que ce sont les actions qui performent le mieux sur le long terme, elles constitueront le cœur de votre portefeuille de placements.

Les obligations viennent en complément, pour mitiger le principal problème des actions : c’est l’actif le plus risqué et le plus volatil.

Je sais que certains vont dire « Investir en obligations, avec quoi il vient !? Sur le long terme ce sont les actions qui rapportent le plus. Alors pourquoi perdre son temps avec des obligations ? ».

Oui, c’est vrai, sur le long terme ce sont les actions qui performent le mieux.

C’est indéniable.

Mais à trois conditions seulement :

- Que vous les gardiez véritablement pour le long terme,

- Que vous ne vendiez pas tout ou partie de vos actions lors d’un crash en cédant à la panique,

- Que vous ne détruisiez pas du rendement en étant actif, en achetant et vendant fréquemment, en faisant du « market timing ».

Or nous avons vu dans l’article sur les erreurs des investisseurs particuliers que ceux-ci commettent fréquemment ces trois erreurs.

En étant trop actifs, ils sous performent le marché.

Acheter des obligations apporte de la stabilité

Mon petit doigt me dit que si le particulier commet ces trois erreurs, c’est parce qu’il veut à tout prix être investi uniquement en actions car il veut obtenir le plus de rendement possible.

Conséquence: la majorité des investisseurs n’arrivent pas à gérer l’impact émotionnel de la volatilité d’un portefeuille 100% actions.

Lorsque la volatilité augmente sur les marchés, ils ne résistent pas.

Ils se sentent obligés d’intervenir pour se protéger.

Mais malheureusement, en pensant bien faire, ils détruisent souvent une partie du rendement à long terme de leur portefeuille.

Je rappelle que les investisseurs particuliers sous-performent le marché des actions de 1,3% à 4,6% par an [1].

C’est là qu’interviennent les obligations.

Car ajouter des obligations à un portefeuille d’actions va permettre de diminuer la volatilité de la valeur de votre portefeuille.

Cela vous apportera plus de stabilité et de calme et vous aidera à garder vos positions à travers le temps.

Même en périodes de tempête sur les marchés.

Les obligations sont utilisées par les professionnels de la finance

Ne pensez pas qu’investir en obligations est une idée farfelue d’un isolé, rédacteur des articles d’EducationFinance.

Les professionnels de la finance intègrent les placements obligataires dans leur gestion et y investissent des sommes astronomiques.

Le marché mondial des obligations représente 100 mille milliards de dollars.

Répétez après moi : 100 mille milliards !!

Si vous pensiez qu’investir en obligations était pour les petits…

Acheter des obligations d’Etat ou d’entreprise ?

Acheter des obligations d’entreprise de qualité (c’est-à-dire ayant une bonne solvabilité) va réduire le niveau de risque par rapport à un investissement en actions.

Cela constitue déjà un début de diversification intéressant.

Mais dans l’idéal, la diversification du risque actions de votre portefeuille se fera par un investissement en obligations d’Etat (à faible risque).

Quel a été l’impact de détenir des obligations dans son portefeuille ?

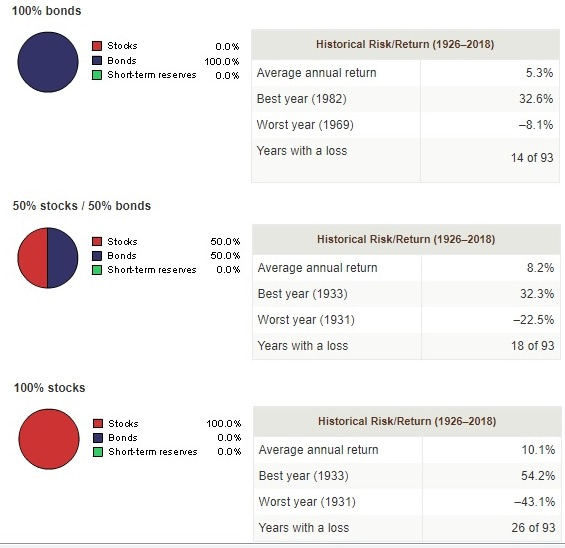

Bonds = obligations, Stocks = actions

Average annual return = rendement annuel moyen

Vous voyez que le portefeuille qui détient le plus d’actions (100% stocks) a le mieux performé entre 1926 et 2018.

Il a produit près du double de rendement que le portefeuille qui ne contient aucune action (100% bonds).

Dans le même temps, le portefeuille 100% actions a aussi connu le plus d’années de rendement négatif.

La pire année du portefeuille a été incomparablement plus douloureuse que la pire année du portefeuille 100% obligations.

Sur le long terme, il y a donc un lien quasiment linéaire entre le pourcentage d’actions détenues en portefeuille et le niveau de risque de celui-ci (exprimé ici en nombre d’années de rendement négatif et en amplitude de perte maximum annuelle).

Quel part d’obligations pour votre portefeuille ?

Cela dépendra de votre profil de risque et de votre horizon de temps.

Au plus vous voudrez prendre du risque et au plus votre horizon de temps sera long, au plus vous investirez en actions et la part d’obligations sera faible.

Et vice versa.

L’impact remarquable d’inclure des obligations à faible risque dans un portefeuille

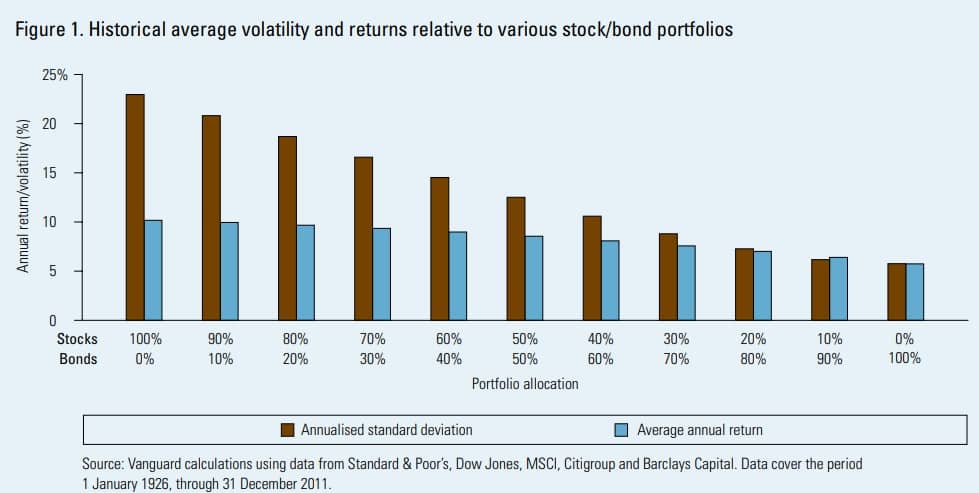

Vous voyez ci-dessous une étude réalisée sur la période 1926-2011.

En bleu le rendement annuel et en brun la volatilité annuelle de différents portefeuilles.

Partant de la gauche, un portefeuille 100% actions et 0% obligations.

Jusqu’à, tout à droite, un portefeuille 0% actions et 100% obligations.

Average annual return = Rendement moyen annuel

“Standard deviation” = Ecart-type = volatilité

Vous pouvez voir qu’au plus on va vers la droite et on rajoute des obligations au portefeuille d’actions, au plus la volatilité du portefeuille diminue.

On voit aussi clairement que la volatilité diminue bien plus vite que le rendement réalisé.

En finance, la volatilité d’un actif est le reflet de son niveau de risque.

Pourquoi ?

Car si le prix d’un actif est très volatil, cela signifie que le marché a du mal à fixer le prix de cet actif en raison des nombreuses incertitudes qui l’entourent.

Et l’incertitude, c’est le risque.

On a donc intérêt à acheter des obligations et les inclure en portefeuille car on réduit le risque plus vite qu’on ne réduit le rendement réalisé.

Les obligations lissent vos performances et réduisent fortement la volatilité

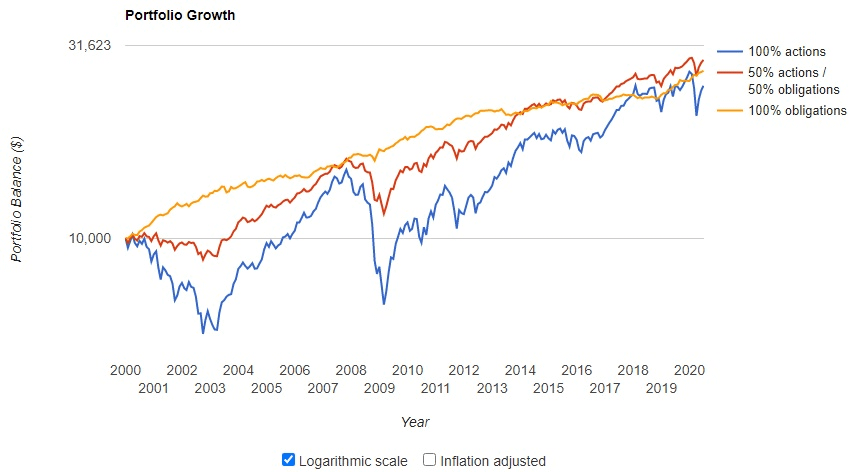

Sur le graphique ci-dessous, vous trouverez une simulation de ce qu’auraient donnés 10.000 dollars investis dans 3 portefeuilles différents.

J’ai volontairement pris un point de départ très défavorable aux actions.

Janvier 2000, au début de la crise internet.

Cela me permet de vous montrer l’utilité d’inclure d’autres actifs que des actions dans son portefeuille.

D’autant plus si on a la malchance de commencer à investir sur un point haut du marché des actions.

Il y a à mon sens trois choses à retenir de ce graphique :

- Les actions et les obligations, même souffrant d’un timing d’achat très défavorable, ont toutes les deux bien performé sur l’ensemble de la période (20 ans),

- Si vous achetez des actions sur un plus haut, comme c’était le cas début 2000, cela a pu prendre 5-6 ans avant que le marché ne revienne à votre prix d’achat,

- Remarquez à quel point le portefeuille bleu (100% actions) est volatil comparé au portefeuille jaune (100% obligations). Admettez qu’il a été beaucoup plus confortable de détenir un portefeuille 100% obligations ou 50/50 actions et obligations que le portefeuille 100% actions.

Acheter des obligations et, de manière plus générale, d’autres actifs que des actions, tend à lisser les rendements et à diminuer la volatilité de la valeur de votre portefeuille.

Attention néanmoins au risque de change qui peut avoir un gros impact sur la volatilité des obligations détenues en portefeuille, je vous en parle en détail dans cet article.

Décorrelation entre obligations et actions en périodes de crise

L’objectif de la diversification est de vous protéger de pertes importantes et de lisser les performances de votre portefeuille (diminuer la volatilité).

Nous venons de voir que les obligations aident à lisser l’évolution de valeur d’un portefeuille.

Nous allons maintenant analyser le comportement de prix des obligations lorsque le marché des actions est baissier et nous expose à de fortes pertes.

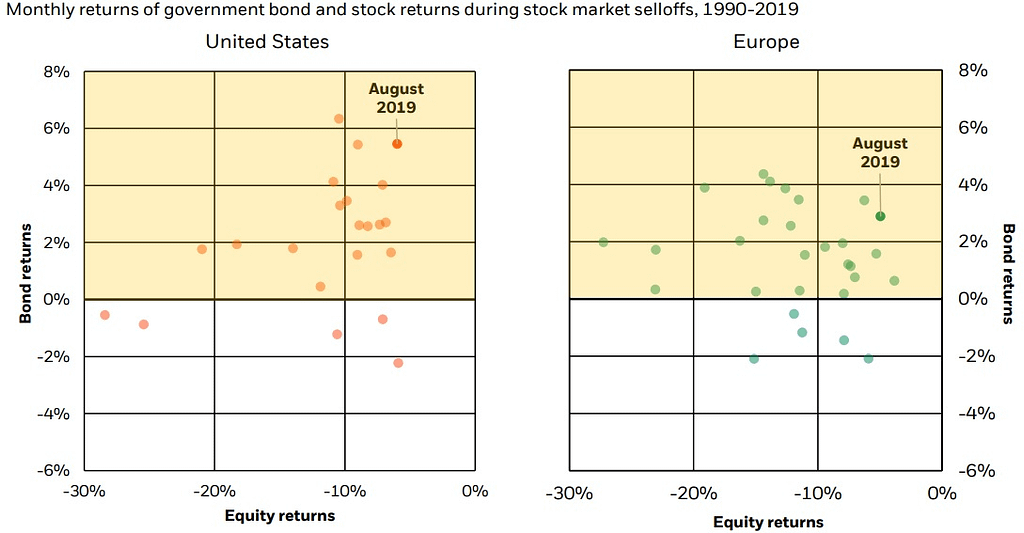

1. Etude de Blackrock en marché baissier

Blackrock, premier gestionnaire d’actifs financiers de la planète, a observé le rendement obtenu par les obligations d’Etat lors de tous les marchés baissiers actions sur la période 1990-2019.

Sur le graphique ci-dessous chaque point constitue un marché baissier.

Par exemple le point « août 2019 ».

Il montre quel a été, en pourcentage, la performance des actions (equity returns – axe des abscisses – ici -5%) et des obligations (bond returns – axe des ordonnées – ici +3%) durant ce marché baissier.

On peut voir qu’aussi bien en Europe qu’aux Etats-Unis, le rendement des obligations est très souvent positif lorsque le rendement des actions est significativement négatif.

Ceci est crucial et confirme le rôle des obligations d’Etat dans la bonne diversification d’un portefeuille d’actions.

2. Etude de Vanguard en marché baissier

Info : Vanguard est le deuxième émetteur de fonds ETF au monde.

Lors de crises financières, il arrive souvent ce qu’on appelle un « flight to quality ».

Les investisseurs se mettent à vendre leurs actifs les plus risqués pour acheter des actifs moins risqués.

Ne croyez donc pas que vous atteindrez un niveau satisfaisant de diversification en « mélangeant » simplement des actions européennes avec des actions américaines.

Pour correctement diversifier un portefeuille, il faut véritablement investir dans d’autres actifs que les actions ET il faut que ces actifs aient un comportement de prix sensiblement différent au comportement de prix des actions.

Historiquement, ce sont les obligations qui ont le mieux rempli ce rôle.

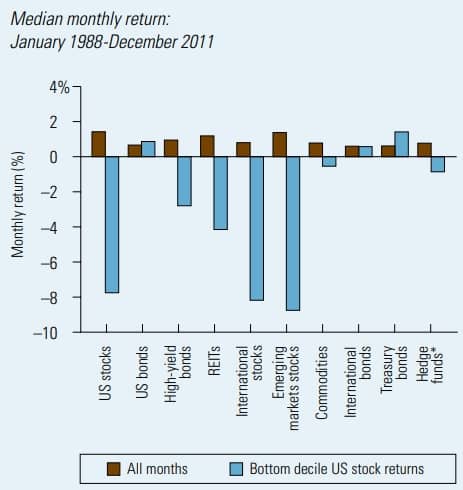

C’est ce qu’on peut voir sur ce graphique ci-dessous.

En bleu, le rendement obtenu par différents actifs lors des pires mois du marché des actions sur la période 1988-2011.

Stocks = Actions, Bonds = Obligations, REIT = immobilier coté

On voit bien en regardant les histogrammes bleus, que lors des crises, tous les marchés actions (stocks) performent mal ensemble et ont un rendement sensiblement négatif.

Les obligations risquées (high yield bonds) et les actions immobilières (REITS) performent négativement aussi.

Mais elles apportent un début de diversification par rapport aux actions américaines, internationales et émergentes.

Par contre, toutes les obligations à faible risque (tous les « bonds » à l’exception de « high yield bonds » qui sont des obligations à haut risque) performent légèrement positivement en marché action baissier.

Cela démontre à nouveau l’utilité de détenir des obligations à faible risque en portefeuille.

Celles-ci lissent les performances de votre portefeuille dans le temps et servent d’amortisseur en période de marché baissier.

La panique est mauvaise conseillère

C’est durant un marché baissier que vous pouvez paniquer si vous ne détenez que des actions.

Outre le fait que paniquer n’est pas un sentiment agréable, c’est également un sentiment qui va vous amener à prendre des décisions à chaud qui s’avèreront bien souvent contre-productives.

En sortant des marchés suite à une baisse, vous courez le risque de rater les meilleurs jours de performance.

En effet, les meilleurs jours de performance suivent généralement de près les moins bons jours.

Sur les 10 dernières années, si vous aviez raté les 10 meilleurs jours, votre rendement aurait été divisé par 2.

Il est donc crucial de ne pas paniquer aux moments fatidiques.

Plus d’infos dans cet article de Bloomberg de janvier 2020.

Mot de la fin

Les obligations n’attirent pas beaucoup les particuliers car leur rendement est inférieur à celui des actions.

Néanmoins, les professionnels, eux, intègrent les obligations dans leur gestion de portefeuille.

Car ils valorisent la capacité des obligations à stabiliser un portefeuille.

A l’heure actuelle, avec des taux négatifs sur les obligations d’Etat de premier ordre, en ce compris sur des durées longues de 10 ans, la question de la place des obligations dans un portefeuille se fait de plus en plus entendre.

J’y reviendrai dans un prochain article.

Mais retenez déjà ceci : la règle de base, c’est d’inclure des obligations dans son portefeuille de placements.

Certaines circonstances particulières, comme la persistance de taux négatifs par exemple, peuvent nous amener à réfléchir à la place à donner aux obligations dans notre portefeuille.

En effet, peut-être sera-t-il à l’avenir plus judicieux d’utiliser d’autres actifs que des obligations pour diversifier et protéger un portefeuille d’actions ?

Mais il ne faut jamais perdre de vue la règle générale et pourquoi celle-ci est une règle générale : elle a été établie sur des décennies d’historique de rendement et de volatilité.

Ne survalorisons pas le présent et son importance dans une approche de placements à long terme.

Il faut se garder de faire des prévisions de coin de table du type : « Ah, les taux vont remonter, j’achèterai des obligations plus tard, quand le rendement sera meilleur ».

Gardez en tête que tous les scénarios sont possibles et que des obligations, même à faible taux peuvent vous protéger si les taux des dépôts bancaires passent en négatif, si nous entrons dans une longue période de taux bas et que les actions entrent en marché baissier, par exemple.

Keep an open mind…

Bonjour,

Que conseillez-vous comme ETFs obligations ?

Merci pour votre retour.

Bonjour Christophe, malheureusement la question est très vaste. Le choix va dépendre de vos objectifs mais d'un point de vue idéal, ce devraient être des obligations à faible risque dans votre monnaie "nationale". Donc soit des ETF obligataires des Etats de la zone Euro, soit des ETF obligataires monde avec un hedge en Euro (j'en parlerai dans un prochain article sur le risque de change). Je n'irais pas vers des ETF d'obligations d'entreprise mais on peut envisager des ETF dits "aggregate" càd qu'ils mélangent obligations d'entreprise et d'Etat (vérifiez la qualité moyenne des obligations). Privilégiez des ETF capitalisants si vous n'avez pas besoin d'en tirer des revenus récurrents (voir dernière vidéo Youtube sur le sujet). Quant à la durée moyenne des obligations détenues par l'ETF, c'est un choix que vous devez faire, sachant que les durées de plus de 15 ans sont considérées comme longues et le prix de ces obligations fluctue plus que celui des obligations à plus courte échéance. Vanguard dispose d'une gamme d'ETF obligataires de qualité à faible coût (vanguardfrance.fr). Lyxor dispose aussi d'un choix intéressant plutôt pour la partie zone Euro (lyxoretf.fr). Vous pourriez aussi visiter les sites d'Amundi et Xtrackers pour faire vos choix.